Voglio rivelarvi una piccola storia: il retroscena di un blog che vuole essere utile al Commercialista.

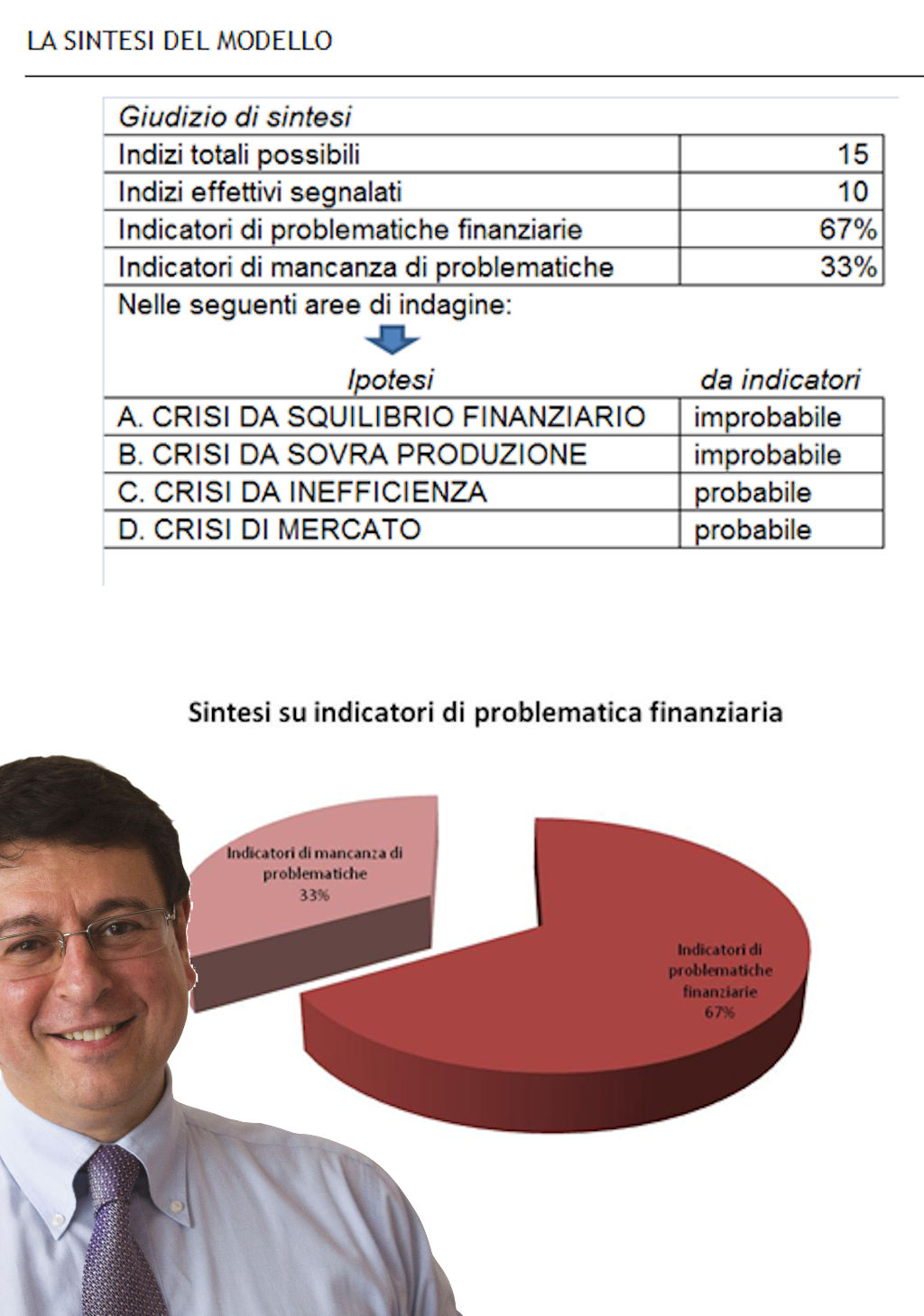

Su questa stessa pagina trovate, gratuitamente, un modello di analisi preliminare, da scaricare gratuitamente.

Naturalmente, qualcuno troverà strano questo modo di fare, o almeno irrituale. La ragione è, semplicemente, che io mi occupo di crisi di impresa non da oggi, cioè da quando tutti gli esperti di marketing si svegliano per vendere software ai commercialisti in previsione di un mercato originato da un cambiamento normativo, ma dal 1994.

Mi trovavo alla Camera dei Deputati, in VI Commissione Permanente Finanze e Tesoro, con delega di gruppo alle materie bancarie.

Già allora, cominciai a interessarmi – è passato un quarto di secolo – ai modelli predittivi delle crisi di impresa.

Certo, esistevano molti modelli, ma erano per lo più tratti da un mondo, quello borsistico anglosassone, nord americano per lo più.

Potevano davvero essere utili per capire lo stato di crisi di una piccola o micro impresa italiana?

Io ne dubitavo.

Così, cominciai a frequentare professori di informatica, che mi fornirono elementi di calcolo probabilistico e altre nozioni basilari per sviluppare modelli di analisi del passato e di previsione del futuro.

Ancora, ero però lontano dalla meta.

Frequentando anche la Commissione Politiche Comunitarie della Camera, colsi i suggerimenti di altre normative che si stavano formando allora, di matrice comunitaria, che poi verificai nella consulenza professionale, per una dozzina di anni, in materia di finanza agevolata.

Nuovamente, erano però modelli prevalentemente adatti a imprese strutturate e mediamente complesse, anche perché le cosiddette SMEs di fonte definitoria europea – le piccole e medie imprese – in Italia, semplicemente, non esistono.

Alzi la mano chi ha nel proprio studio una abbondanza di aziende dai 50 ai 250 dipendenti; probabilmente, se siete titolari di uno studio di media dimensione italiana, saranno superiori le aziende fino ai 50 dipendenti (piccole), e quelle inferiori ai 10 (micro).

Già negli anni ’90, mi occupai di Confidi, privati prevalentemente, di varie emanazioni di categoria. Per chi si occupa di Confidi, per ragioni che mi porterebbero a un largo ragionamento di calcolo probabilistico nel quale non voglio entrare, il calcolo della PD (probability of default) e soprattutto della LGD (loss given default) erano essenziali.

Quando, a metà degli anni ‘2000, venni chiamato per le mie esperienze in tali ambiti di crisi di impresa a Roma, presso la più importante società del MEF in materia (Sviluppo Italia, oggi Invitalia), prima come consulente dell’amministratore delegato e poi nominato Presidente della società del Gruppo che si sarebbe occupato di Confidi in tutta Italia (Garanzia Italia), divenne per me essenziale avere modelli predittivi di crisi di impresa. Così, studiai i migliori modelli pubblici esistenti, sia di banche pubbliche sia del Mediocredito Centrale, e adottai un modello di riferimento per il Comitato Tecnico della società pubblica che andai a presiedere.

Sapete, quando hai poteri di firma fino a 4 milioni di euro, ti preoccupi abbastanza del fatto che l’analisi del rischio sull’impresa affidata sia fatta in modo rigoroso. Quindi, nuovamente, era centrale l’analisi dello stato di salute e dei segnali di potenziale crisi di impresa.

[global_banner]

Sulla base di tale esperienza, anche in considerazione dei miei studi in Università, come professore a contratto di diverse Università italiane, venni chiamato a tenere corsi non solo per gli imprenditori, ma anche per le banche. Qui, nuovamente, il tema della crisi di impresa era centrale, ed ebbi modo di approfondire studi e concetti centrali, quali ad esempio quelli di un grande aziendalista, il prof. Cappelletto.

Proprio quei modelli mi consentirono di fare nuovi passi avanti nella realizzazione dei miei modelli che, ormai da parecchi anni, stavo sviluppando, dopo aver frequentato e poi insegnato in diverse business school e società di formazione italiane. Alcuni di quei percorsi mi portarono ad essere docente per conto di primarie banche italiane.

Quello fu il momento di svolta di questa decennale storia.

Dovendo insegnare ai bancari, direttori di banca, di filiale, di area e via discorrendo, ad evitare il rischio, era essenziale studiare quali fossero i segnali del bilancio aziendale che potevano fornire all’analista elementi di riflessione su taluni parametri, prima di una analisi evoluta.

In altri termini, era possibile avere modelli semplici eppure efficaci, in grado di anticipare la scelta di procedere con l’analisi di rating vera e propria, cioè quella dei rating interni bancari?

La ragione della centralità di tale domanda era dovuta a un fatto sul quale, prima di parlare con direttori generali di banca e banchieri, non avevo mai riflettuto.

Avviare una azione commerciale e di analisi interna su un cliente costa parecchi soldi alla banca.

Il rischio di avviare un complessa procedura di analisi, che comporta il coinvolgimento di personale bancario, per poi avere esito negativo, era un’altra analisi di rischio, nel rischio, che solo un manager bancario può fare.

Di qui, mi si aprì un mondo.

Così, quando oggi vedo che tutti gli esperti di marketing si inventano quattro indici di bilancio e tre semafori per vendere un software ai commercialisti, sorrido. Da anni, io ho messo gratuitamente a disposizione dei commercialisti di questo blog un modello, gratuito, che è un entry level dell’analisi (se vuoi conoscere i modelli professionali degli specialisti di finanziamenti di impresa leggi la pagina www.masterbank.it).

E’ pacifico – non sono scemo – che i miei modelli più evoluti, che hanno tre livelli di complessità superiore, non sono pubblici e non sono certo gratuiti, dato che ho impiegato circa 25 anni a dotarmi di un mio sistema di rating sintetico (se vuoi conoscere i modelli professionali degli specialisti di finanziamenti di impresa leggi la pagina www.masterbank.it).

Solo che, per la maggior parte dei professionisti, lo stesso concetto di sistema di rating sintetico non è noto, come non è nota la sua differenza coi sistemi esterni ed interni (e andranno a comprarsi inutili modelli di software creati per fare business dettato da una evoluzione normativa).

Il modello che trovate gratuitamente in questa pagina è la base, il punto zero del lavoro, il paletto di partenza. Senza questo, mancano proprio le basi del discorso.

La cosa che in questo articolo voglio segnalare ai miei molti lettori è che tale modello non è solo farina del mio sacco, ma anche lavoro di bancari.

Eh, sì, perché queste sono le cose di base che si insegnano da parte di uomini e donne di banca ad altri uomini e donne di banca.

[global_banner]

Quindi, i modelli sulla crisi di impresa sono vecchi come il mondo, e non è certo la novità legislativa di quest’anno che introduce una materia ben nota agli addetti ai lavori. Semmai, ci sono pochi manager che si sono dotati di modelli predittivi come questo, e sono manager bancari.

In un altro articolo vi racconterò allora come è nato questo esatto modello (e le sue complesse evoluzioni).

Vi dovrò raccontare di venerdì sera o sabati mattina passati nel mio ufficio, con amici bancari, uomini e donne, di diverse banche, e del perché studiosi appassionati di questa materia, con diversi ruoli professionali, trovassero utile sedersi attorno a un computer, tra fogli di lavoro, studi, dispense, tesi di laurea, presentazioni interne bancarie, modelli pubblici, libri di autori italiani ed esteri.

Io ho fatto una sintesi dei contributi di molti amici ed amiche manager di banca che, tra una pizza e una coca cola, avevano l’interesse ad avere un modello semplice e di immediata applicazione per il proprio lavoro, da tenere nel proprio portatile ogni giorno.

La base dei nostri ragionamenti è pubblicamente scaricabile in questa pagina, e molti commercialisti mi hanno già riferito che il solo uso di questo basilare strumento ha consentito loro un approccio aziendale più sicuro ed agevole sui propri clienti, vecchi e nuovi. Naturalmente nei miei corsi fornisco i modelli evoluti, che hanno ulteriori 3 livelli di profondità di analisi, a vari step di complessità e funzione d’uso, con una sofisticazione che ha una accelerazione esponenziale in termini di potenza d’analisi.

Ma come è nato il semplice modello di base?

Il tempo è tiranno, e si dovrà raccontare in altro articolo di quante pizze e coca cole bancarie siano contenute in queste semplici formule (e in quelle che vennero dopo).

Intanto, partite dalla margherita.