Esistono diverse configurazioni di rendiconto finanziario. Tuttavia, quella che, operativamente, diventerà la più importante, sarà senza dubbio quella di tipo finanziario, scritta nel linguaggio internazionale. La ragione è che ciò che conta è il parere del soggetto finanziatore, cioè dell’intermediario finanziario esterno, di solito la banca, almeno nel mercato italiano delle piccole, micro e medie imprese.

Se sei un Commercialista, in questo articolo intendo spiegare quale sia la logica di costruzione del cash flow, utile a predisporre in futuro un sistema di rating sintetico del tuo studio professionale.

Questo sarà uno strumento di previsione indispensabile per lo studio che intenda dare un supporto al proprio cliente, in epoca di COVID 19, poiché le banche valuteranno le imprese soprattutto sulla base di flussi di cassa attesi prospettici.

In questo articolo fornisco un consiglio operativo su come costruire la prima parte del proprio modello.

Il mio primo consiglio operativo è quello di predisporre sul proprio foglio elettronico un modello in grado di determinare la prima grandezza usata nel sistema di rating interno della banca. Tale grandezza è il CCF (current cash flow). Ma come si calcola? Ci serve un modello di rendiconto finanziario.

[global_banner]

Vediamo, passaggio per passaggio, come si costruisce il rendiconto finanziario. Da dove si parte?

Il rendiconto finanziario parte dall’EBIT, ma bisogna ricordare come si arriva all’EBIT.

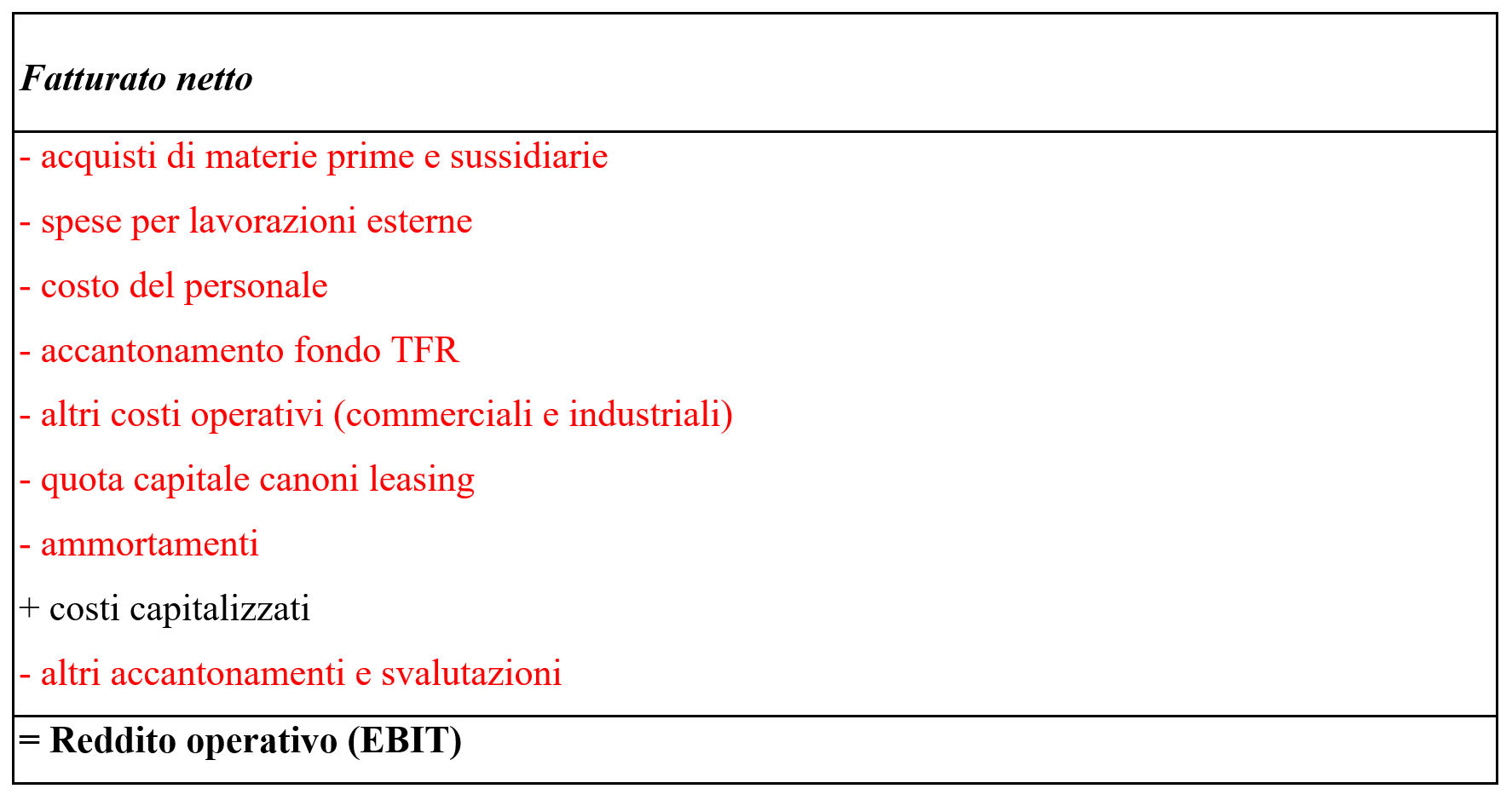

Vediamo ora i passaggi logici per costruire un modello finanziario in grado di determinare il primo elemento, cioè l’EBIT.

Prima di tutto si parte dal fatturato netto, cioè dai componenti positivi di reddito. A questi si sottraggono le componenti negative che comportano reale uscita di cassa, quali, per prime, le materie prime e sussidiarie. Poi, occorre togliere le lavorazioni esterne e per costo di personale, nonché il costo correlato, cioè l’accantonamento al fondo TFR. A questo punto, si devono togliere tutti i costi riclassificati come commerciali e industriali. Non ci si dimentichi poi della quota capitale dei canoni di leasing. Ora, esistono altri tipi di costo legati agli ammortamenti, agli accantonamenti e infine alle svalutazioni.

Infine, si devono segnare con segno opposto i costi capitalizzati.

Il risultato che avremo ottenuto sarà l’Earning Before Interest and Taxes (EBIT).

Si veda la figura 1.

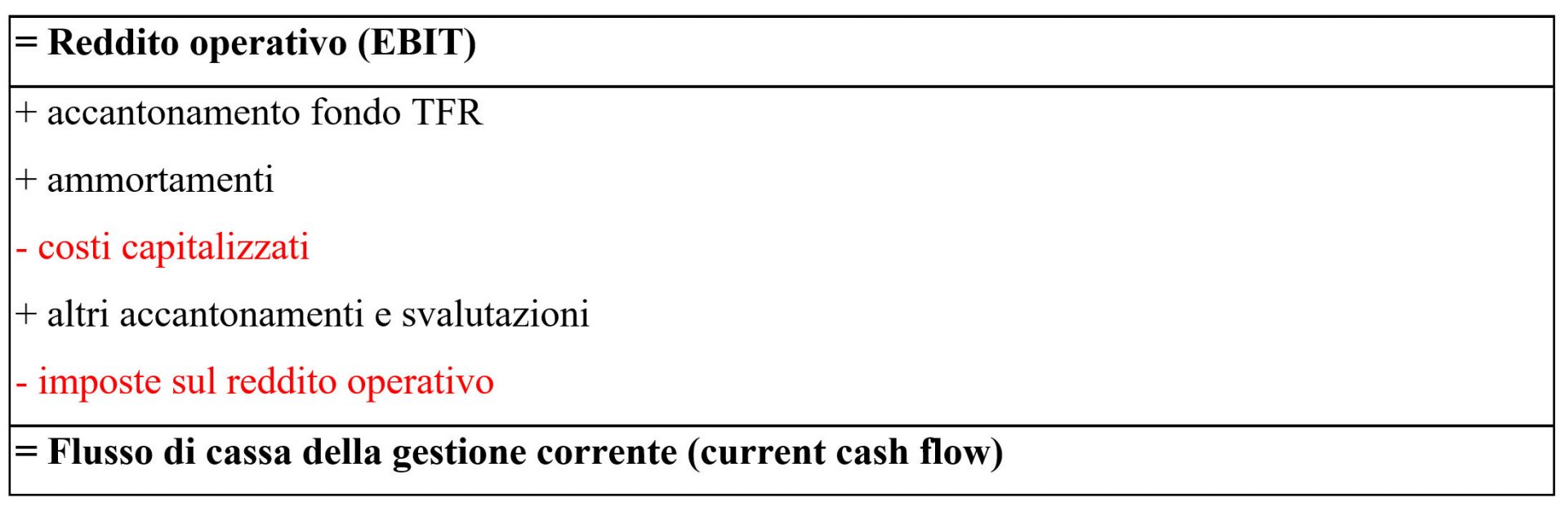

Tuttavia, i modelli di rating non ragionano sulle grandezze di competenza, ma su quelle di cassa. A questo punto si ragiona in termini di cash flow. Dobbiamo allora rovesciare il nostro ragionamento della tabella precedente.

In altri termini, si parte da EBIT e aggiungiamo i costi non monetari, sottraendo invece da EBIT grandezze di costo monetario, come le imposte.

Quali sono quindi i passaggi necessari?

EBIT

+ammortamenti

+accantonamenti

-costruzioni in economia

-costi capitalizzati (pubblicità, R&D, formazione, è unico caso di costi con segno +)

-imposte

__________

flusso cassa gestione corrente (current cash flow) CCF

Il risultato ottenuto è la prima grandezza del rendiconto finanziario, cioè il CCF (current cash flow).

Questa grandezza è di estrema importanza nella valutazione di un sistema di rating sintetico, per poter dialogare con il sistema interno di una banca.

Si veda la figura 2 che riassume i passaggi.

Fig. 2 – Da EBIT a CCF

Non è ancora un flusso di cassa operativo, perché manca l’effetto dello stato patrimoniale.

Si osservi una cosa importante: fin qui abbiamo solo considerato grandezze di conto economico. Questo è il risultato di una riclassificazione in chiave di flussi di cassa del CE: il CCF. In altri termini, come possiamo definire il current cash flow?

È la capacità di generare cassa sulla base di quei fenomeni, e solo di quei fenomeni, del conto economico.

[global_banner]

In questo articolo abbiamo visto il primo passaggio tecnico per la costruzione di un sistema di rating sintetico. Con tale definizione si intende in dottrina il sistema in grado di dialogare con quelli esterni (Moody’s, Fitch, Standard’s & Poors, ecc.) e con quelli interni (degli intermediari finanziari, in primis le banche).

Nei prossimi mesi, diventerà cruciale dimostrare a questi ultimi, cioè ai sistemi delle banche, che l’azienda cliente è in grado di sviluppare il primo tipo di cash flow, cioè il CCF (current cash flow).

Infatti, dopo il COVID 19, saranno penalizzati soprattutto i settori industriali non in grado di garantire un normale flusso di cassa dalla gestione corrente. Dotare il proprio studio professionale di questo primo pezzo del modello di cash flow internazionale, dunque, costituisce un comportamento virtuoso e rigoroso del Commercialista che voglia fornire assistenza e consulenza finanziaria al proprio cliente.

Questa, potrà essere sviluppata sia in senso retroattivo, sia prospettico, perché potrete usare il modello sia su bilanci, sia su business plan, e sviluppare altresì analisi di tipo what if.

Cioè, fare esattamente ciò che fanno i sistemi di rating interni delle banche.