Con la definizione di “costo del capitale”, sovente si fa riferimento se riferito ai soggetti terzi, investitori, all’attitudine di questi ultimi a finanziarie iniziative d’investimento in aziende o progetti a sé stessi, capitalizzando il rendimento da essi atteso e che remuneri il “sacrificio” che hanno dovuto sostenere per l’investimento.

La medesima definizione, vista lato azienda, si riconduce più facilmente al costo pieno che l’azienda dovrà sostenere per finanziarsi.

In finanza quando si fa riferimento al costo del capitale, si sovviene al modello del “costo medio ponderato del capitale” (WACC, Weighted Avarage Cost of Capital).

Attenzione: finito di leggere l’articolo, ricordati di scaricare e sfruttare il modello gratuito allegato.

Il WACC rappresenta la media ponderata per ogni tipologia di fonte di finanziamento che caratterizzano la struttura finanziaria della società, comprensivo sia del capitale proprio (equity) e di terzi (debt) – del ritorno atteso, che i soggetti attuatori del finanziamento attendono rispetto un’alternativa allocazione dei propri capitali in investimenti “privi di rischio”.

Il costo medio del debito (Kd) è la media ponderata dei rendimenti riconosciuti alle “n” categorie di debito al netto della liquidità impiegata.

Il costo medio del capitale proprio (equity) può essere calcolato con differenti metodi empirici, tuttavia nella prassi professionale di chi si occupa di valutazione d’azienda o ha necessità di stimare il costo medio del capitale per determinare la convenienza di un progetto d’investimento, vede nell’uso del modello del Capital Asset Pricing Model (CAPM) la scelta preferenziale.

Il modello si fonda ampiamente sui principi della moderna teoria del portafoglio sviluppati da H.M. Markowitz e J. Tobin negli anni ’50.

L’ipotesi centrale è che gli investitori, quando costruiscono il proprio portafoglio, possiedano una serie di titoli con rendimenti aleatori e un titolo privo di rischio, tutti con le stesse informazioni sulle prospettive di rendimento futuro. Le decisioni degli investitori si basano principalmente su due parametri chiave: il valore atteso (rendimento medio) e la varianza (misura della dispersione dei rendimenti).

Gli elementi caratterizzanti del modello sono:

Come facilmente deducibile la formula del CAPM nella determinazione del capitale di rischio (Ke) presenta componenti strettamente correlati all’andamento delle politiche monetarie delle maggiori banche centrali, in particolar modo al tasso d’interesse.

Riportando una citazione di Warren Buffet:

“Il valore di ogni attività, il valore di una fattoria, il valore di un appartamento, il valore di qualsiasi attività economica è sensibile al 100% ai tassi di interesse. Più alti sono i tassi di interesse, minore sarà il valore attuale”.

Le principali dinamiche di fondo per il quale le banche manovrano i tassi d’interesse può essere sintetizzato principalmente al voler indirizzare l’andamento dell’economia verso politiche più espansionistiche o più restrittive.

Tassi bassi favoriranno il consumo e la spesa da parte dei consumatori in un’economia in stagnazione, viceversa il un’economia in forse espansione, tassi alti si ripercuoteranno su una maggiore difficoltà all’accesso al credito, derivante da un maggiore costo del capitale disincentivando gli investimenti.

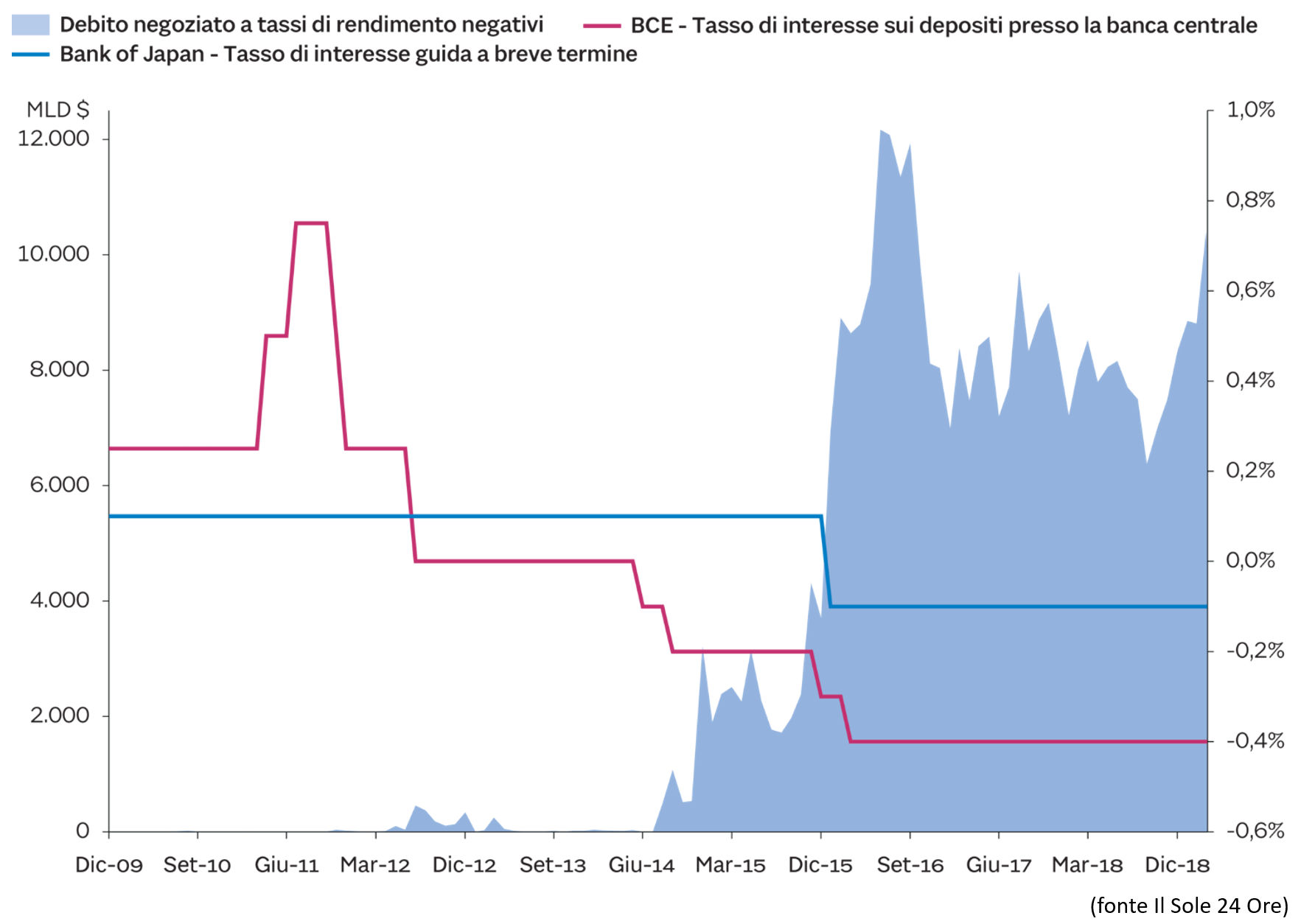

Fra gli analisti di tutto il mondo quindi ci si è posto il problema di quale metodo utilizzare per ovviare alle discrasie del calcolo del tasso risk free, ovvero il tasso privo di rischio in un contesto di economie a tassi d’interesse negativi.

I tassi d’interesse negativi sono un fenomeno raro in cui le banche centrali fissano un tasso di riferimento sotto lo zero. Ciò significa che le banche devono pagare per depositare denaro presso la banca centrale, incentivandole a prestare di più per stimolare l’economia.

A titolo di esempio, nel 2023 la Banca Centrale Europea ha alzato i tassi di riferimento al 4,5%, il livello più alto della sua storia, per combattere un’esplosione molto elevata.

Allo stesso modo, la Banca del Giappone ha recentemente posto fine a 8 anni di tassi negativi, portando il costo del denaro allo 0%.

Ad oggi non si è giunti ad un assunto fermo sulla questione, ma l’annoso dilemma può essere ricondotto all’adozione di differenti variabili su cui ponderare la scelta:

In conclusione il modello del CAPM ed in generale il WACC è elemento fondamentale per la determinazione della struttura di pricing nelle operazioni di valutazione d’azienda e/o nella valutazione di progetti d’investimento.

Tale fattore è fortemente influenzato da parametri macroeconomici, quindi esogeni all’oggetto di valutazione, per cui la stima del calcolo è fortemente legata alla capacità dell’analista finanziario esperto, nell’interpretare la corretta struttura finanziaria correggendo quei parametri distorsivi, come la scelta del Rf, riconducendo la stima ad un valore logico e coerente.

Ricordati di scaricare e sfruttare il modello gratuito allegato al presente articolo.