Facciamo una piccola premessa.

“Nella nostra azienda non si può fare.”

Non è la prima volta che mi scontro con una risposta del genere, quando vengo chiamato a risolvere problemi nella gestione finanziaria di un’azienda. Ogni imprenditore, a torto o a ragione, ritiene che la sua azienda sia completamente diversa dalle altre e che i sistemi per gestire la stessa non possono essere uguali alle altre aziende. Nell’ultimo caso che sto affrontando sto trovando grande difficoltà a riuscire a far capire ad uno dei soci, quello che si occupa delle vendite, la necessità di adottare una gestione proattiva delle operazioni finanziarie dell’azienda e, siccome per redigere il Budget di Tesoreria è essenziale partire dai ricavi, le difficoltà si acuiscono perché il socio che gestisce l’area commerciale ritiene impossibile fare le previsioni sulle vendite.

Come stiamo risolvendo:

Condivido questa esperienza nel presente articolo, nella speranza che possa essere utile ai colleghi che si scontrano con lo stesso problema.

Il budget di tesoreria è uno degli strumenti fondamentali nella pianificazione finanziaria, è l’unico metodo per realizzare una stima dettagliata dei flussi di cassa in entrata e in uscita attesi da un’azienda in un periodo specifico. Lo scopo di un budget di cassa va oltre il semplice calcolo; il suo uso, infatti, è determinante per anticipare potenziali problemi di liquidità, facilitare la pianificazione del capitale circolante (e degli investimenti) e garantire un’efficace gestione del flusso di cassa. Fornendo una chiara previsione delle risorse finanziarie, aiuta le aziende a prendere decisioni informate, svolgendo così un ruolo decisivo nella loro strategia finanziaria complessiva.

Il ruolo di un budget di cassa nella gestione della liquidità e nel garantire la stabilità operativa non può essere sottovalutato. Agisce come una componente fondamentale nel kit di strumenti finanziari aziendali, consentendo misure proattive contro le crisi di liquidità. Il budget di cassa aiuta a garantire che ci sia sempre liquidità sufficiente a disposizione per soddisfare le esigenze operative immediate e le spese impreviste. In sostanza, il budget di cassa è un guardiano della liquidità, salvaguardando un’azienda dalla natura imprevedibile dei cicli economici e dalle fluttuazioni del mercato.

Da non sottovalutare la necessità di adottare il Budget di Tesoreria nel contesto dei parametri ESG, specialmente quando ci si concentra sulla governance aziendale. Una gestione finanziaria solida e trasparente è fondamentale per dimostrare l’impegno verso una governance efficace e responsabile. Inoltre, un budget di cassa ben strutturato fornisce le risorse necessarie per condurre audit e revisioni periodiche, garantendo il rispetto degli standard di compliance e la gestione efficace dei rischi legati alla governance. Appare chiaro, quindi, che il budget di cassa gioca un ruolo fondamentale nel supportare una governance aziendale solida e responsabile, contribuendo così a creare valore per gli investitori e ad instaurare la fiducia tra gli stakeholder. Tra l’altro la necessità del Budget di Tesoreria viene richiamata nel questionario ESG per le PMI ai fini della redazione del bilancio di sostenibilità, contenuto nel documento “Sostenibilità, Governance e Finanza dell’Impresa” del Consiglio Nazionale dei Dottori Commercialisti ed Esperti Contabili.

Inoltre, il budget di cassa riveste un ruolo fondamentale specialmente quando si tratta di prevenire la crisi d’impresa e mantenere adeguati assetti organizzativi. La capacità di prevedere con precisione il flusso di cassa è fondamentale per evitare situazioni di crisi finanziaria. Attraverso un budget accurato, le aziende possono identificare potenziali problemi di liquidità in anticipo e adottare misure correttive appropriate. Ad esempio, se le uscite previste superano le entrate, è possibile pianificare tagli alle spese non essenziali o esplorare opzioni di finanziamento per evitare situazioni di insolvenza.

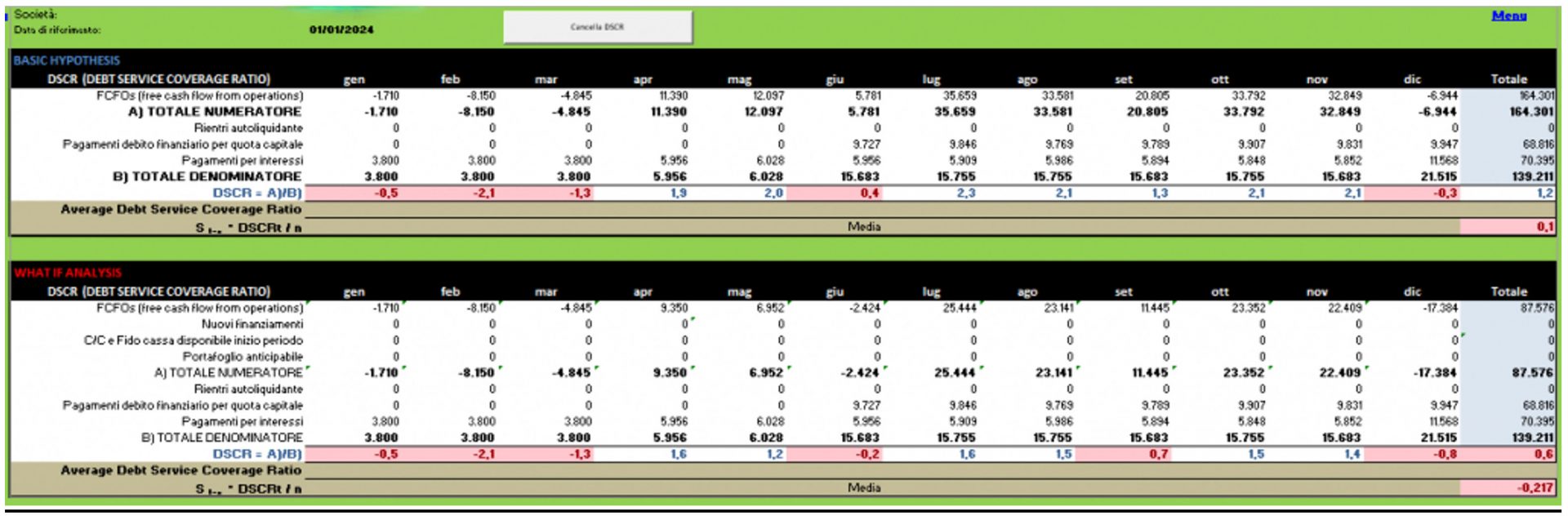

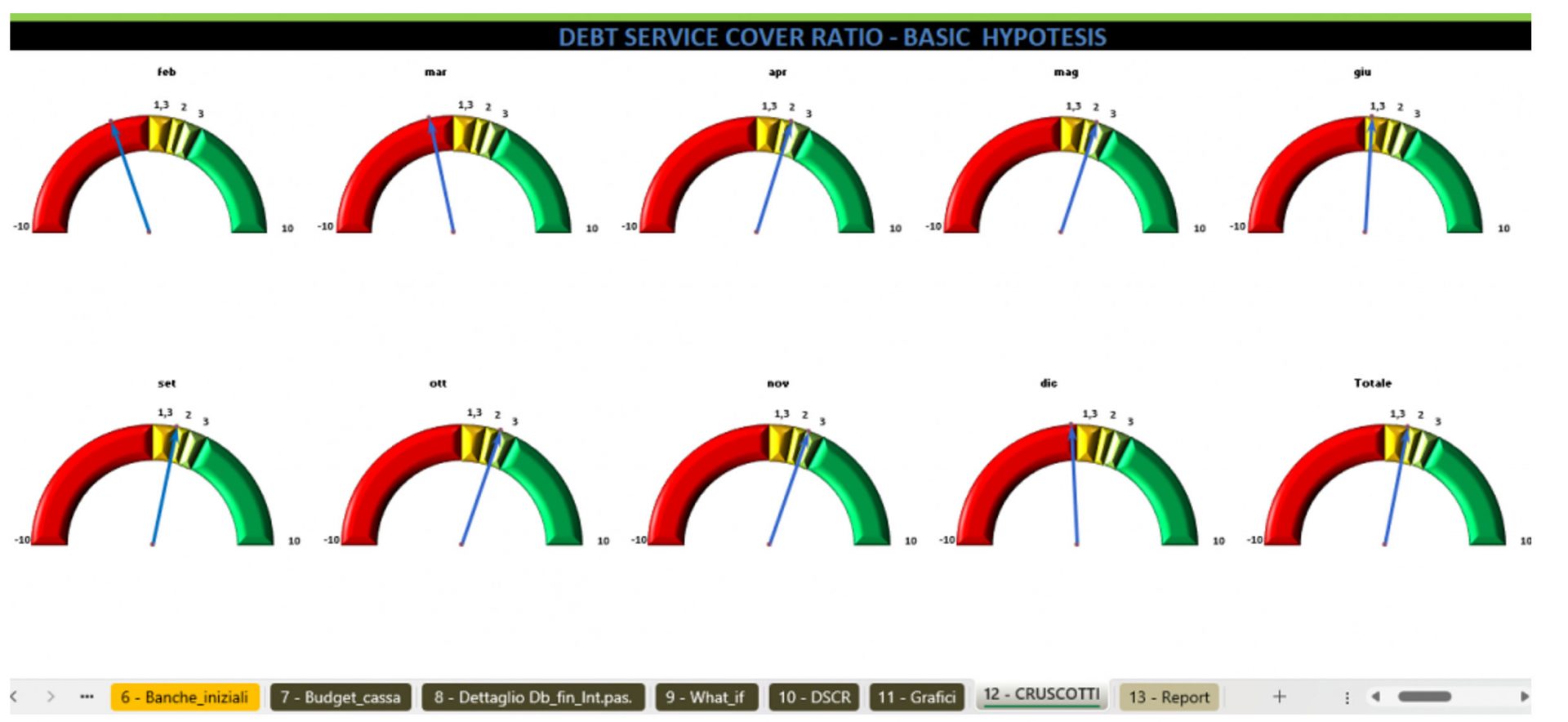

Un altro aspetto decisivo è l’importanza del budget di cassa nel determinare in modo accurato il Debt Service Coverage Ratio (DSCR), un indicatore chiave della solidità finanziaria di un’azienda necessario anche ai fini del rispetto delle previsioni del Codice della Crisi d’Impresa. Il DSCR misura, infatti, la capacità di un’azienda di generare abbastanza liquidità per coprire i pagamenti degli interessi e del capitale del debito. Un budget di cassa dettagliato fornisce i dati necessari per calcolare il DSCR in modo affidabile, consentendo al management di capire se l’azienda è in grado di sostenere un eventuale finanziamento.

Allineare il budget di cassa con gli obiettivi strategici a lungo termine presenta diverse sfide, che costituiscono considerazioni cruciali per i pianificatori finanziari. Gli ostacoli più comuni includono previsioni imprecise, che derivano da stime non realistiche di entrate e spese, che potenzialmente portano a discrepanze significative tra i risultati finanziari previsti e quelli effettivi. Inoltre, la complessità dell’integrazione degli obiettivi strategici con le stime dei flussi di cassa a breve termine richiede un elevato livello di precisione. Ciò richiede una conoscenza approfondita sia dell’ambiente macroeconomico che dei meccanismi finanziari interni dell’organizzazione.

La stima delle imprecisioni nei flussi di cassa in entrata e in uscita rappresenta una sfida significativa nel processo di definizione del budget di tesoreria. Questa difficoltà deriva dall’imprevedibilità intrinseca del mercato e dalla complessità della previsione delle future transazioni finanziarie. L’equazione “cash in – cash out = chiusura di cassa del periodo” semplifica il concetto di cash flow, ma la realtà è molto più complessa. Vari fattori possono portare a discrepanze tra le cifre previste e quelle effettive, inclusi cambiamenti nel comportamento di pagamento dei clienti, volumi di vendita fluttuanti e spese impreviste. Queste imprecisioni possono avere un grave impatto sulla capacità di un’azienda di gestire le proprie finanze in modo efficace, evidenziando l’importanza di sviluppare una solida metodologia per la stima dei flussi finanziari.

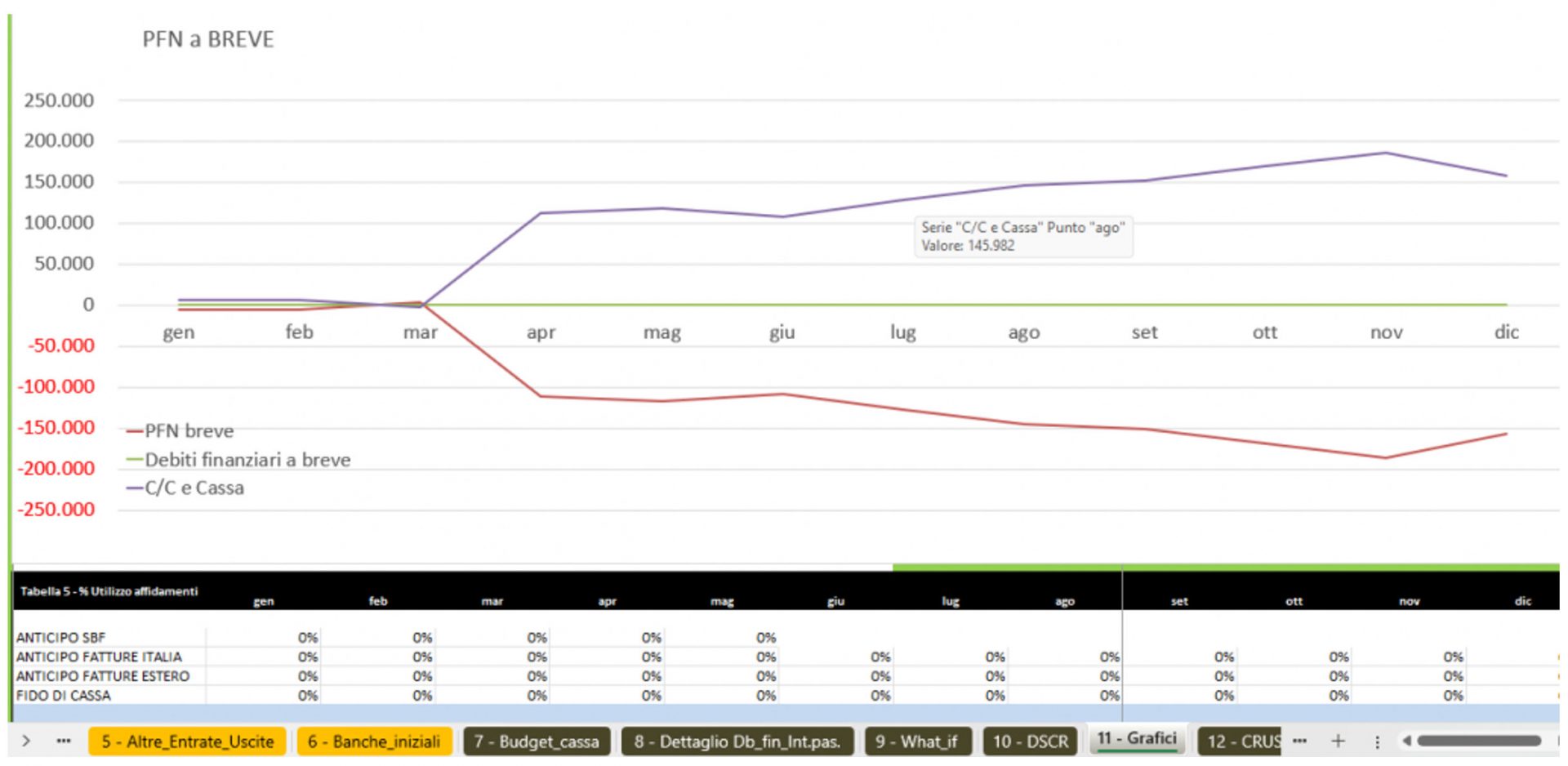

L’incapacità di tenere conto delle variazioni stagionali dell’attività commerciale è un altro ostacolo comune nelle previsioni finanziarie. Molte aziende sperimentano fluttuazioni nelle vendite e nel flusso di cassa che corrispondono ai cambiamenti della stagione, che possono avere un profondo impatto sulla loro pianificazione. Ad esempio, un’attività di vendita al dettaglio potrebbe registrare un aumento significativo delle vendite durante le festività natalizie, seguito da un rallentamento nei mesi successivi. Senza un’adeguata considerazione di questi modelli, il budget di cassa potrebbe non riflettere accuratamente la posizione finanziaria dell’azienda, con conseguenti problemi di liquidità e mancate opportunità di investimento. Questa supervisione sottolinea la necessità per le aziende di incorporare le tendenze stagionali nelle previsioni dei flussi di cassa per garantire un processo di budget più accurato ed efficace.

Affrontare spese impreviste ed emergenze è un aspetto critico della pianificazione che spesso viene trascurato. Nonostante i migliori sforzi di previsione e pianificazione, possono verificarsi uscite impreviste, che necessitano di risorse finanziarie immediate. Ciò potrebbe variare da riparazioni di emergenza alle attrezzature, aumenti improvvisi dei costi delle materie prime o la necessità di coprire spese legali impreviste. Tali spese possono mettere a dura prova le riserve di liquidità di un’azienda se non adeguatamente pianificate nel budget. Costruire un fondo di emergenza e aggiornare regolarmente le previsioni del flusso di cassa sono strategie essenziali per mitigare l’impatto di queste spese impreviste, garantendo che l’azienda rimanga solvibile e in grado di far fronte ai propri obblighi finanziari.

L’implementazione di un approccio di budget variabile per l’adeguamento continuo è una strategia che riconosce la natura dinamica delle operazioni aziendali. A differenza dei budget statici, che rimangono invariati durante l’esercizio, i budget “rolling” consentono aggiustamenti in risposta alla performance effettiva e al cambiamento delle circostanze. Questa flessibilità è fondamentale per adattarsi alle fluttuazioni del mercato, alle spese impreviste o ai cambiamenti nelle proiezioni delle entrate.

Adottando un approccio “rolling” si può:

Migliorare le tecniche di previsione con strumenti analitici avanzati può migliorare significativamente l’accuratezza dei budget di cassa. Con l’avvento di software sofisticati e modelli analitici, gli analisti finanziari possono vagliare grandi quantità di dati per identificare tendenze, modelli e rischi potenziali che potrebbero non essere evidenti attraverso i metodi di previsione tradizionali. Questi strumenti consentono:

Incoraggiare la comunicazione tra le diverse aree aziendali per un approccio olistico alla stesura del budget è fondamentale per garantire che tutti gli aspetti dell’organizzazione siano allineati e si muovano verso obiettivi finanziari comuni. Quando i dipartimenti operano in silos, ciò può portare a discrepanze nel processo di budget, con diverse aree dell’azienda che lavorano partendo da presupposti o obiettivi contrastanti. Per promuovere un approccio più integrato, le organizzazioni dovrebbero:

In conclusione, comprendere l’importanza fondamentale di un budget di tesoreria è di importanza vitale per un’efficace pianificazione finanziaria. Un budget di cassa svolge un ruolo fondamentale nella gestione della liquidità e nel garantire la stabilità operativa. Tuttavia, sorgono difficoltà nell’allineare il budget di cassa con gli obiettivi strategici a lungo termine. Le insidie comuni nel processo di definizione del budget di cassa includono imprecisioni nelle stime del flusso di cassa, trascuratezza delle variazioni stagionali nell’attività aziendale e gestione di spese ed emergenze impreviste. Per migliorare l’accuratezza del budget, è possibile utilizzare strategie come l’implementazione di un approccio di budget variabile, l’utilizzo di strumenti analitici avanzati per le previsioni e la promozione della comunicazione tra le varie aree aziendali per un approccio di budget olistico. Affrontando queste sfide e implementando queste strategie, le aziende possono affrontare meglio le complessità della pianificazione e migliorare la gestione finanziaria complessiva e i processi decisionali.

Sappiamo tutti in che contesto operano le PMI italiane. Queste aziende affrontano sfide finanziarie senza precedenti, dove una gestione finanziaria inefficiente può portare a crisi inattese (e per altro portare ad una responsabilità diretta degli amministratori), minacciando la loro stessa esistenza. Inoltre, l’accento sull’adeguato governo aziendale e la conformità normativa richiede la dimostrazione di solidi assetti organizzativi per mantenere la fiducia degli investitori e degli stakeholder.

Tocca a noi Commercialisti risolvere questi problemi alle aziende: una grande opportunità per noi per diventare una pedina strategica per l’imprenditore e per aumentare il nostro reddito.

Per questo motivo colgo l’occasione per segnalarvi che, nel mese di Giugno 2024, sarò relatore in un corso di approfondimento, sul Budget di Tesoreria, tenuto dalla nostra WINtheBANK Academy, dove affronteremo il tema in due sessioni, di cui una pratica con l’utilizzo del nostro modello avanzato di redazione del Budget di cassa (che sarà reso disponibile gratuitamente ai partecipanti).