Come evitare gli errori più comuni nella redazione del Budget di Tesoreria ai fini della prevenzione della Crisi d’Impresa

La gestione della liquidità è una delle sfide più critiche per ogni azienda, indipendentemente dalle sue dimensioni. Il budget di cassa è uno strumento fondamentale per garantire che le aziende abbiano sempre a disposizione la liquidità necessaria per le operazioni quotidiane e per affrontare eventuali imprevisti. In questo articolo esploreremo il ruolo essenziale del budget di cassa nella gestione finanziaria aziendale, le sue relazioni con il Codice della Crisi d’Impresa, come esso possa prevenire situazioni di crisi e i cinque errori comuni da evitare nella sua gestione.

Il budget di cassa è una previsione dettagliata dei flussi di cassa in entrata e in uscita su un determinato periodo di tempo. Esso consente alle imprese di monitorare e pianificare la liquidità, assicurando che ci siano fondi sufficienti per coprire spese operative, investimenti e obblighi finanziari. Permette di anticipare quando e quanto denaro sarà necessario, aiutando a evitare scoperti di conto e difficoltà nel pagamento delle obbligazioni finanziarie. Facilita la pianificazione strategica, consentendo di prendere decisioni informate su investimenti e finanziamenti basate sulla disponibilità futura di liquidità. Identifica potenziali carenze di liquidità in anticipo, permettendo di adottare misure correttive come la ricerca di finanziamenti o la riduzione delle spese. Il budget di cassa aiuta le aziende a prevedere e rispondere rapidamente alle fluttuazioni dei flussi di cassa, minimizzando il rischio di crisi finanziarie. La pianificazione accurata delle esigenze di cassa fornisce un quadro chiaro delle entrate e delle uscite previste, consentendo ai manager di adottare misure proattive per mantenere l’equilibrio finanziario. Fornisce una visione chiara delle spese, aiutando a identificare aree di potenziale risparmio. Assicura che le risorse finanziarie siano allocate in modo efficiente, evitando sprechi e migliorando la redditività. Permette di reagire tempestivamente a cambiamenti nelle condizioni economiche o di mercato, mantenendo la stabilità finanziaria.

Il Codice della Crisi d’Impresa impone alle aziende di adottare misure per prevenire situazioni di crisi e per monitorare la propria salute finanziaria. Il budget di tesoreria gioca un ruolo cruciale in questo contesto. Il Codice della Crisi d’Impresa (D.Lgs. 14/2019) richiede alle imprese di dotarsi di adeguati assetti organizzativi, amministrativi e contabili per prevenire la crisi e monitorare costantemente la propria situazione finanziaria. L’obiettivo è quello di favorire una diagnosi precoce delle situazioni di difficoltà e consentire interventi tempestivi per evitare l’insolvenza. Il budget di cassa fornisce uno strumento per il controllo continuo dei flussi finanziari, essenziale per rispettare le normative del Codice della Crisi d’Impresa. Nell’ambito del Codice della Crisi d’Impresa, un budget di tesoreria ben costruito, solido, affidabile, è utile per assicurare che l’azienda mantenga livelli adeguati di liquidità per far fronte ai propri obblighi come richiesto dalla normativa. Identificare segnali di allarme, come flussi di cassa negativi o carenze di liquidità, permettendo di intervenire prima che la situazione peggiori. Supportare la preparazione di piani di risanamento e la gestione delle crisi finanziarie in modo più efficiente.

La capacità di monitorare continuamente i flussi di cassa attraverso un budget accurato consente di individuare tempestivamente problemi finanziari. Questo permette alle aziende di adottare misure correttive, come la rinegoziazione dei debiti o la ricerca di nuovi finanziamenti, evitando che una situazione critica si trasformi in una crisi irreversibile. La prevenzione della crisi finanziaria è uno degli obiettivi principali della gestione aziendale. Il budget di cassa è uno strumento chiave in questa strategia, grazie alla sua capacità di fornire una visione dettagliata delle future disponibilità di cassa e di identificare potenziali problemi prima che si manifestino.

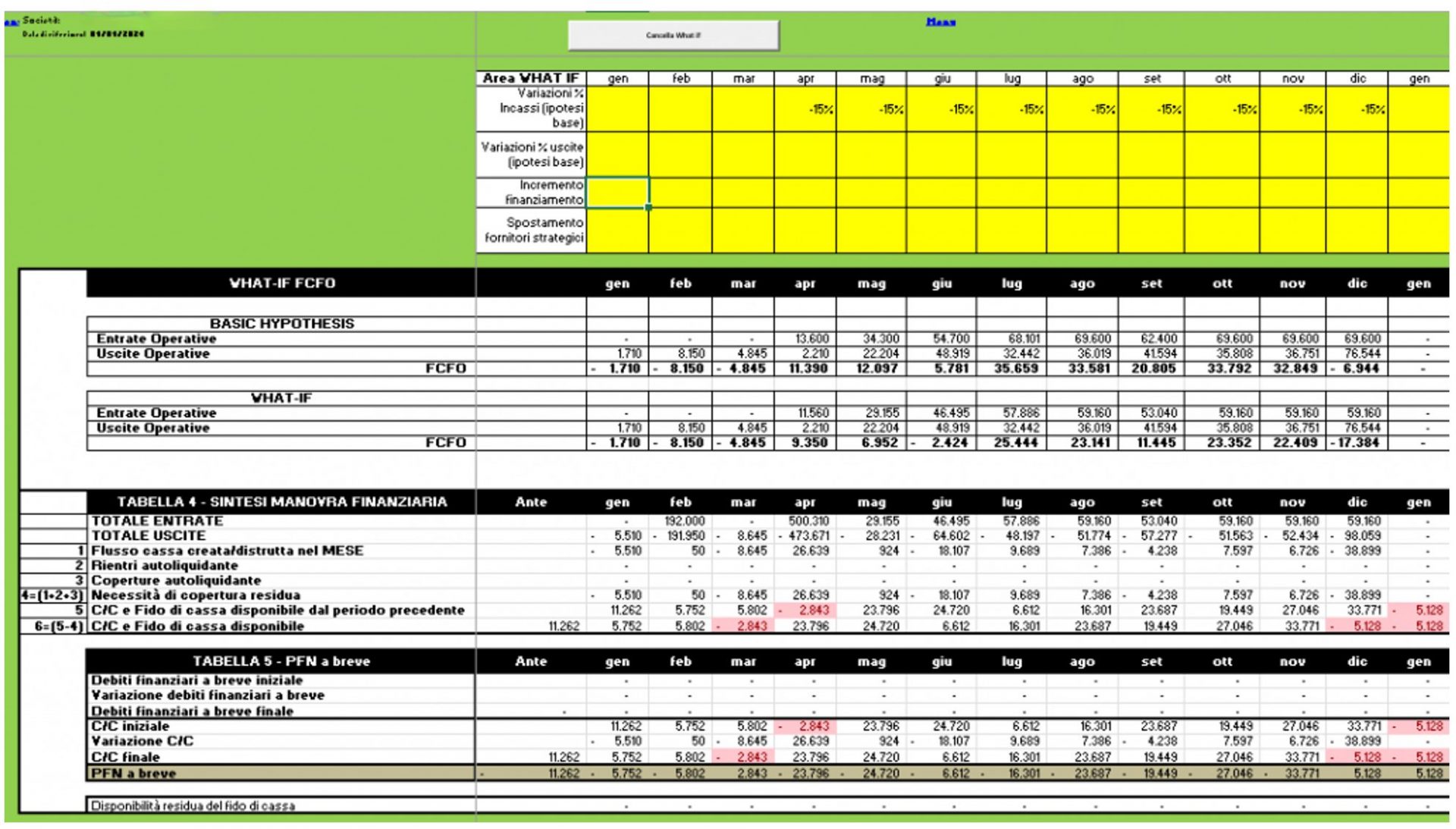

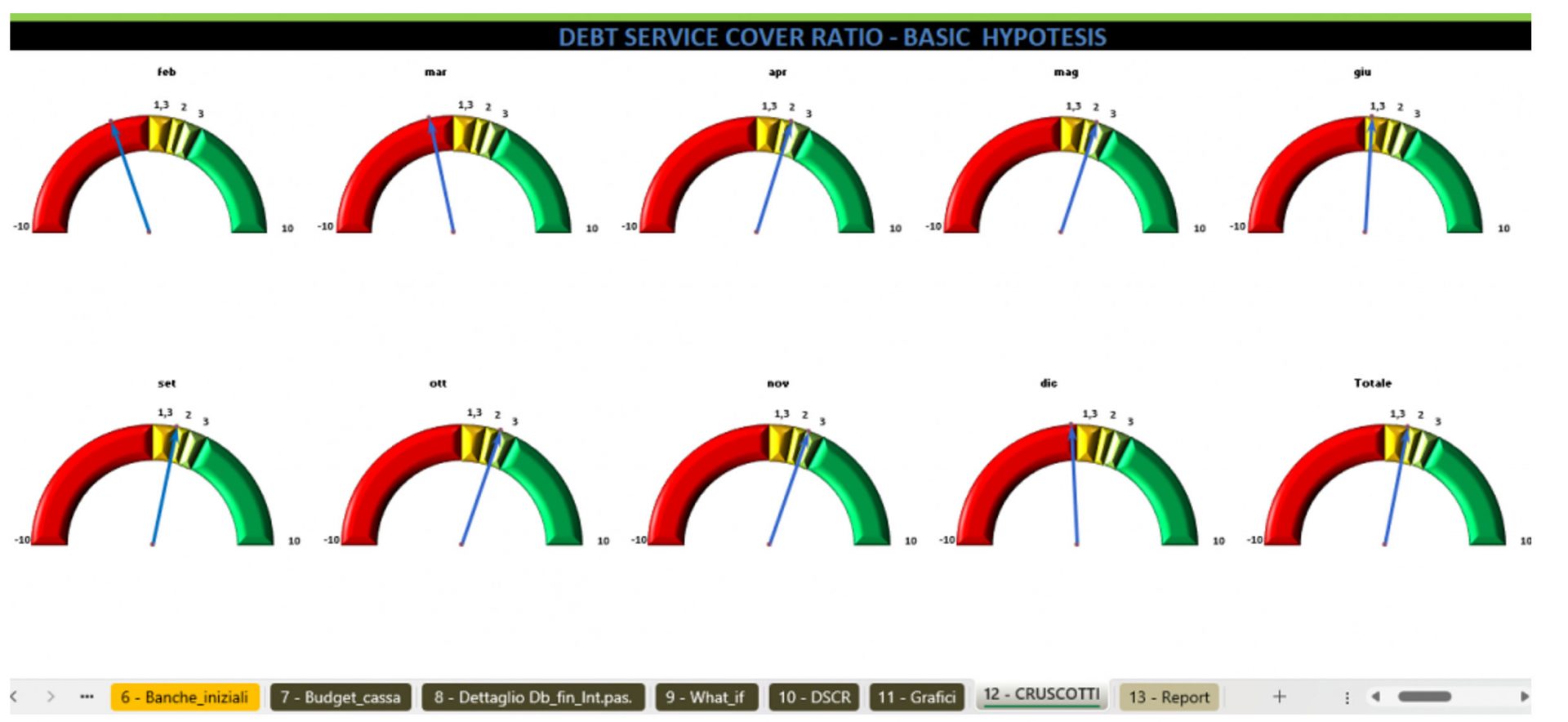

Ma non solo, la funzione probabilmente più importante è quella di consentire la simulazione di diversi scenari (analisi What-If) basati su variabili come vendite, spese operative e finanziamenti, per capire come cambiano i flussi di cassa in diverse condizioni. Consente, quindi, di valutare come variazioni nelle principali voci di entrate e uscite impattano sulla liquidità, permettendo di identificare aree critiche da monitorare.

Gli errori da evitare

Tuttavia, anche con le migliori intenzioni, è facile commettere errori nella gestione del budget di cassa. Ecco i cinque errori più comuni e come evitarli:

- Non prevedere accuratamente entrate e uscite

Uno degli errori più comuni e gravi nella gestione del budget di cassa è la pianificazione approssimativa delle entrate e delle uscite. Questa lacuna può portare a significative carenze di liquidità, causando difficoltà nel coprire le spese operative, possibili scoperti di conto e, in ultima analisi, a una destabilizzazione finanziaria che può sfociare in una crisi.

Infatti, se le entrate non sono adeguatamente previste, l’azienda può trovarsi senza fondi sufficienti per coprire le spese immediate. Questo può comportare difficoltà nel pagamento dei fornitori, ritardi nel pagamento delle retribuzioni e potenziali scoperti di conto. Senza un’accurata previsione delle uscite, le aziende possono affrontare scoperti bancari, che non solo incidono negativamente sulle finanze a causa degli interessi e delle penali, ma danneggiano anche la reputazione creditizia dell’azienda. La mancanza di dati accurati sulle entrate e uscite compromette la capacità dell’azienda di pianificare strategicamente. Decisioni su investimenti, espansioni o riduzioni dei costi possono risultare errate, basate su previsioni inaffidabili.

La soluzione per evitare la mancata pianificazione delle entrate e delle uscite è utilizzare dati storici insieme a previsioni aggiornate. Questo approccio combina una solida base di informazioni passate con stime realistiche del futuro, fornendo una visione più accurata delle prospettive finanziarie. È fondamentale includere tutte le fonti di entrate (vendite, investimenti, altri ricavi) e tutte le categorie di spesa (operativa, amministrativa, finanziaria). Ed è importante identificare modelli ricorrenti, come stagionalità nelle vendite o cicli di spese, che possano influenzare le previsioni future. Non di meno, è cruciale aggiornare le previsioni di entrate utilizzando ricerche di mercato recenti, analisi delle tendenze e previsioni economiche. Ciò, aiuta a stimare le entrate in base alle condizioni attuali del mercato e alle prospettive di crescita del settore. Ovviamente, da non trascurare anche di aggiornare le previsioni di uscite includendo aumenti previsti dei costi (inflazione, variazioni dei prezzi delle materie prime), piani di investimento, e costi straordinari. Ogni voce di spesa deve essere accuratamente stimata per evitare sottovalutazioni.

Infine, assicurarsi che tutte le voci siano incluse nel budget. Questo include spese ricorrenti, straordinarie, e previsioni di entrate da tutte le fonti possibili ed effettuare revisioni regolari del budget per incorporare eventuali cambiamenti nei dati previsionali o nelle condizioni di mercato. Le revisioni devono avvenire almeno trimestralmente per mantenere le stime sempre attuali e accurate.

- Sottovalutare l’importanza delle riserve di liquidità

All’interno del budget di cassa, la sottovalutazione delle riserve di liquidità rappresenta un errore grave con potenziali conseguenze negative per l’azienda; mantenere riserve di liquidità insufficienti può esporre l’impresa a una serie di rischi, soprattutto in caso di imprevisti finanziari.

Le riserve di liquidità fungono da cuscinetto finanziario, garantendo all’azienda la capacità di far fronte a pagamenti inaspettati, ad esempio, spese legali urgenti, riparazioni improvvise o aumenti imprevisti dei costi delle materie prime. Ma consentono anche di affrontare con sufficiente tranquillità periodi di bassa stagione o eventi economici negativi che possono causare una diminuzione delle entrate, rendendo cruciali le riserve per coprire le spese essenziali. Ovvero, quello che accade principalmente alle PMI italiane, affrontare i ritardi nei pagamenti da parte dei clienti. Quando incassare crediti può richiedere tempo, le riserve di liquidità garantiscono la continuità operativa in attesa degli incassi.

La sottovalutazione delle riserve di liquidità può portare a conseguenze nefaste. Un flusso di cassa insufficiente può portare a ritardi nei pagamenti, danneggiando la reputazione creditizia dell’azienda e potenzialmente innescando una crisi di liquidità. L’impossibilità di coprire le spese operative quotidiane può costringere l’azienda a ridurre la produzione, licenziare dipendenti o addirittura cessare l’attività. Per far fronte a emergenze di cassa, l’azienda potrebbe essere costretta a richiedere prestiti ad alto tasso d’interesse, aggravando ulteriormente la sua situazione finanziaria.

Per evitare le conseguenze negative di una liquidità insufficiente, è fondamentale pianificare e gestire le riserve di liquidità in modo efficiente. Occorre valutare attentamente i potenziali rischi finanziari a cui l’azienda è esposta, considerando fattori come il ciclo di cassa, la stagionalità delle vendite e la stabilità del mercato. Sulla base di questa analisi, stimare le esigenze di liquidità a breve e lungo termine. Definire un obiettivo realistico per le riserve di liquidità, tenendo conto delle esigenze identificate nell’analisi precedente. L’obiettivo dovrebbe essere sufficientemente alto da coprire le spese impreviste, pur rimanendo ragionevole in termini di costi di mantenimento delle riserve. Stabilire come saranno finanziate le riserve di liquidità. Le fonti possono includere profitti aziendali, linee di credito dedicate o accantonamenti da parte degli utili. Monitorare regolarmente il livello delle riserve di liquidità e apportare modifiche al piano di finanziamento se necessario. In caso di emergenze, utilizzare le riserve in modo strategico per minimizzare l’impatto negativo sull’azienda.

- Sottovalutare l’importanza dell’aggiornamento regolare del Budget di Tesoreria

Questo errore si verifica quando l’azienda non aggiorna regolarmente il suo budget di tesoreria. Un budget di cassa statico diventa rapidamente obsoleto e non riesce a riflettere le variazioni delle condizioni aziendali e di mercato. Le principali conseguenze di questo errore includono una gestione finanziaria inefficace, decisioni errate basate su informazioni obsolete e una capacità limitata di prevedere e gestire le risorse finanziarie in modo ottimale. Mantenere, invece, un budget di cassa aggiornato regolarmente è essenziale per garantire una gestione finanziaria efficace e resiliente. Questo approccio aiuta l’azienda a essere più reattiva e preparata di fronte alle sfide e alle opportunità che possono emergere nel corso dell’attività aziendale.

Per risolvere questo problema e migliorare la gestione finanziaria, è fondamentale implementare un processo di aggiornamento regolare del budget di cassa. Sarà necessario stabilire una pianificazione regolare per l’aggiornamento del budget di cassa. La frequenza dipende dalle esigenze specifiche dell’azienda, ma è consigliabile revisionare il budget almeno mensilmente o trimestralmente. Ogni volta che si aggiorna il budget di cassa, è importante rivedere e aggiornare le previsioni relative alle entrate (incassi da vendite, pagamenti da clienti, ecc.) e alle uscite (spese operative, fornitori, pagamenti di debiti, ecc.). Tenere conto delle variazioni nelle condizioni di mercato che possono influenzare le proiezioni finanziarie dell’azienda. Ad esempio, cambiamenti nei prezzi delle materie prime, fluttuazioni del mercato o cambiamenti normativi. Infine, è opportuno introdurre nel budget di cassa tutte le nuove informazioni rilevanti che emergono durante il periodo di aggiornamento. Questo potrebbe includere nuove opportunità di vendita, contratti aggiuntivi o altre modifiche significative nelle previsioni finanziarie.

Mantenere il budget di cassa aggiornato consente di avere previsioni finanziarie più precise e realistiche. Aiuta a monitorare e gestire il flusso di cassa in modo più efficace, prevenendo problemi di liquidità e ottimizzando l’uso delle risorse finanziarie. Permette all’azienda di rispondere rapidamente ai cambiamenti nelle condizioni economiche e di mercato, migliorando la capacità di adattamento e di pianificazione strategica.

- Trascurare l’Integrazione con gli altri strumenti di gestione finanziaria

Questo errore si verifica quando il budget di cassa non è integrato in modo efficace con altri strumenti di gestione finanziaria dell’azienda, come la contabilità generale e la pianificazione strategica. Un budget di cassa isolato può portare a una visione limitata e incompleta della situazione finanziaria complessiva dell’azienda. Integrare il budget di cassa con altri strumenti di gestione finanziaria, come la contabilità e la pianificazione strategica, è essenziale per una gestione finanziaria efficace e strategica. Questo approccio aiuta l’azienda a prendere decisioni informate e a mantenere una posizione finanziaria solida e sostenibile nel lungo periodo.

Le conseguenze di questo errato approccio potrebbero essere devastanti. L’azienda potrebbe non essere in grado di valutare completamente la sua posizione finanziaria complessiva. Inoltre, la mancanza di integrazione può portare a discrepanze tra le previsioni di cassa e i dati contabili reali. In conseguenza di ciò, senza una visione chiara e integrata, le decisioni finanziarie e strategiche potrebbero essere basate su informazioni parziali o inesatte.

Per affrontare questo problema e migliorare la gestione finanziaria complessiva dell’azienda, è cruciale implementare un’efficace integrazione del budget di cassa con la contabilità generale e la pianificazione strategica. Sarà necessario assicurarsi che le transazioni finanziarie previste nel budget di cassa siano coerenti con i dati contabili effettivi. Ciò implica una costante verifica e aggiornamento delle previsioni di cassa in base alle registrazioni contabili. Il budget di cassa dovrebbe riflettere le strategie aziendali a lungo termine e le prospettive di crescita. Integrare il budget di cassa con la pianificazione strategica aiuta a garantire che le risorse finanziarie siano allocate in modo coerente con gli obiettivi aziendali e le iniziative strategiche. Ricorrere all’utilizzo di sistemi informatici e tool di gestione finanziaria facilita il flusso di informazioni tra budget di cassa, contabilità e pianificazione strategica. Questo riduce il rischio di errori umani e migliora l’accuratezza delle previsioni finanziarie. Infine, è d’obbligo promuovere la collaborazione tra i dipartimenti finanziari e strategici dell’azienda per garantire un’efficace integrazione e allineamento delle attività di gestione finanziaria.

Evitare questo tipo di errore consente di ottenere una visione complessiva e precisa della situazione finanziaria dell’azienda. Migliorare la capacità di pianificare e controllare il flusso di cassa in linea con gli obiettivi aziendali e le esigenze operative. Minimizzare il rischio di errori e discrepanze nelle previsioni finanziarie e contabili.

- Assenza di monitoraggio dei Flussi di Cassa

Nell’ambito della gestione della tesoreria, trascurare il monitoraggio dei flussi di cassa rappresenta, probabilmente, l’errore più grave con potenziali conseguenze disastrose per l’azienda. La mancata supervisione dei flussi di cassa impedisce di identificare tempestivamente segnali di tensione finanziaria e di adottare le opportune misure correttive. Le conseguenze si possono manifestare ad ampio raggio; senza un monitoraggio continuo, l’azienda potrebbe non essere consapevole di eventuali deficit di liquidità fino a quando non si verificano problemi gravi. La mancanza di monitoraggio può portare a situazioni in cui l’azienda si trova incapace di pagare fornitori, dipendenti o altre obbligazioni finanziarie. L’azienda potrebbe perdere opportunità di investimento o di crescita a causa di una gestione inefficiente dei flussi di cassa. Senza una chiara comprensione dei flussi di cassa, le aziende possono avere difficoltà a pianificare il futuro e prendere decisioni finanziarie strategiche.

Per evitare le conseguenze negative è fondamentale implementare un sistema di monitoraggio efficiente. Esistono diversi strumenti per il monitoraggio dei flussi di cassa, tra cui software gestionali, fogli di calcolo e soluzioni basate su cloud. Scegliere lo strumento più adatto alle esigenze specifiche dell’azienda. Assicurarsi che tutti i dati relativi alle entrate e alle uscite di cassa siano registrati accuratamente e tempestivamente. Identificare e monitorare indicatori chiave di performance legati ai flussi di cassa, come il saldo disponibile, i tempi medi di incasso e pagamento, il turnover del credito, ecc. Stabilire una pianificazione per il monitoraggio regolare dei flussi di cassa, che può essere giornaliera, settimanale o mensile a seconda delle esigenze e della complessità dell’azienda. Generare report periodici che mostrano i flussi di cassa in un formato chiaro e conciso. Analizzare i report per identificare trend, anomalie, scostamenti tra il pianificato e l’effettivo per identificare potenziali problemi di liquidità. Se vengono identificati problemi, adottare le opportune misure correttive, come ad esempio: rivedere le politiche di credito, negoziare termini di pagamento più favorevoli, ridurre le spese, richiedere finanziamenti aggiuntivi con sufficiente anticipo, prima del manifestarsi delle difficoltà.

Conclusione

Il monitoraggio regolare consente una gestione finanziaria proattiva, identificando e risolvendo tempestivamente i problemi di liquidità. Facilita la riduzione del rischio di crisi finanziarie e migliora la resilienza dell’azienda. Fornisce dati accurati e aggiornati per supportare decisioni finanziarie strategiche e una pianificazione finanziaria a lungo termine.

Il budget di cassa è un elemento essenziale per la gestione finanziaria efficace di qualsiasi azienda. Esso fornisce una visione chiara delle disponibilità future di cassa, supporta la compliance normativa e gioca un ruolo cruciale nella prevenzione delle crisi. Evitare gli errori comuni nella gestione del budget di cassa può fare la differenza tra una gestione finanziaria solida e una situazione di crisi.

Per approfondire la gestione del budget di cassa e imparare a utilizzare strumenti avanzati per l’analisi della tesoreria aziendale, iscriviti al nuovissimo corso di formazione:

Oltre a competenze pratiche, riceverai un tool Excel dedicato per la redazione del budget di tesoreria.

Visita https://www.wtbacademy.it/corso/il-budget-di-tesoreria/ per maggiori dettagli e per iscriverti.