Come calcolare il Fabbisogno Finanziario di un tuo cliente

Questo è un articolo tecnico, che fa riferimento a nozioni e concetti che cerco di spiegare in modo divulgativo e semplice.

L’invenzione della banca ha storicamente

contribuito allo sviluppo economico, culturale e sociale.

Questa è una verità storica.

Per essere più precisi, l’invenzione della moneta ha creato un presupposto, completato, secoli dopo, dall’invenzione del tasso di interesse. Sempre per essere precisi, questa è una invenzione italiana, di epoca medievale, e da questa invenzione derivano i grandi progressi non solo economici, ma anche culturali e di scienza, in ogni direzione, a partire dal Rinascimento, nei secoli a venire.

Negarlo, per le sue degenerazioni e anomalie, sarebbe come negare il valore della politica perchè ci sono i corrotti, o negare il valore del diritto perché i processi sono lunghi e la giustizia non funziona.

Orbene, tornando alle affermazioni del fatto che si dovrebbe non usare la banca, o che sarebbe meglio fare a meno delle banche, esistono molte risposte possibili. Tuttavia, due sono dirimenti.

Le banche servono nel mondo reale per due ragioni primarie:

- perché il capitale dell’imprenditore non è illimitato

- perché esiste il fattore tempo.

Sulla prima ragione non entro in questo articolo, perché sarebbe discorso molto ampio, che affronterò in altra sede.

Mi soffermo invece sulla seconda. Non servirebbe la banca, se non fosse per un fatto finanziario.

Nel mondo reale, i pagamenti anticipano gli incassi.

Prima di vendere, si devono acquistare i fattori della produzione.

Mi riferisco naturalmente alla maggior parte delle attività economiche, poiché, come noto, questa non è una verità assoluta, ma possiamo affermare che è largamente vero. È per questa dimensione, il tempo, che serve il capitale delle banche cosiddetto “a breve”. Il termine è tecnicamente errato e trae in confusione (si dovrebbe dire capitale a veloce rotazione), ma così è noto ai più, e quindi lo uso per farmi capire.

Nel breve termine, trasformeremo i fattori della produzione acquistati (costi che dobbiamo pagare) per ricavarne benefici dalle vendite (incassi che avremo dai clienti). Ma nel frattempo, o abbiamo soldi nostri, o ci facciamo finanziare dai fornitori (cosa non sempre pienamente fattibile), oppure, pragmaticamente, servono le banche.

So benissimo che esistono altri mercati e strumenti finanziari di copertura, ma io qui sto scrivendo del mondo pratico, concreto, reale, di quello che vivono, ogni giorno, le piccole imprese italiane.

Negli strumenti finanziari di “breve termine” sono tuttavia classificate due forme tecniche che compaiono nella vostra Centrale dei Rischi in due scomparti ben diversi, poiché la loro funzione è drammaticamente diversa.

- Strumenti finanziari AUTOLIQUIDANTI

- Strumenti finanziari A REVOCA

Nei primi troviamo ad esempio le RIBA, gli anticipi fatture; nei secondi, le aperture di credito in conto corrente. Si tratta di strumenti finanziari completamente diversi, destinati a coprire un diverso fabbisogno finanziario.

L’errore più diffuso

Taluni imprenditori li considerano assimilabili, commettendo un gravissimo errore.

Ho già pubblicato un video sulla sottocapitalizzazione delle piccole e medie imprese, e sugli effetti perversi del malcostume, nel nostro Paese, di usare in modo scriteriato queste forme di copertura, che hanno peraltro funzioni radicalmente diverse.

L’altro errore è non saper determinare l’ammontare, in previsione, di tale valore.

Ho assistito negli anni a comportamenti irrazionali di piccoli imprenditori italiani, talvolta non adeguatamente assistiti. Alcuni piccoli imprenditori che ho conosciuto vanno in banca come si va dal salumiere, a “chiedere un po’ di liquidità” o prendere “un po’ di cassa”.

I colloqui, nel mercato del credito, sono talora imbarazzanti. Si moltiplicano i convegni nei quali si parla di mancanza di cultura d’impresa, e di temi come il passaggio generazionale in azienda. Giuste proposte, ma non vedo altrettante iniziative dal lato della banca, con convegni che trattino della cultura di banca e del passaggio generazionale in banca.

I colloqui sono talvolta generici, privi di fondamento tecnico e di analisi.

Banca: “Quanto le serve?”

Imprenditore: “Mah, facciamo 150.000 di cassa e 250.000 di salvo buon fine…”

Così, come se fossimo dal salumiere a comperare due etti di mortadella e tre etti di prosciutto crudo, di quello buono, poco salato, e mi tolga il grasso, mi raccomando.

Il mio consiglio operativo

Non sempre la banca fornisce adeguata consulenza tecnica al riguardo, soprattutto alle piccole imprese. Storicamente non sempre è successo, e non tutti i piccoli imprenditori hanno chiaro il fatto che gli strumenti finanziari a veloce rotazione non si acquistano “a spanne” o “un tanto al chilo” ma secondo previsioni che necessitano di strumenti di pianificazione finanziaria.

Più sotto si introduce il concetto di fabbisogno finanziario a veloce rotazione, e di finanziamento del capitale circolante. Tali concetti sono legati all’uso degli strumenti finanziari auto liquidanti, e non a quelli a revoca, come spesso si pensa.

L’errore principale sta proprio qui, nel non sapere quale tipo di strumento si debba chiedere, e nel non saper calcolare, tecnicamente, quale sia il valore economico da richiedere.

Non sempre la banca avrà gli strumenti conoscitivi o le informazioni dettagliate della vostra azienda, la possibilità – e in rari casi le competenze – per darvi il consiglio corretto.

In ogni caso, è l’imprenditore (o suoi collaboratori e consulenti) a dover conoscere le proprie necessità, a saperle calcolare, a doversi recare in banca con le idee ben chiare di cosa e di quanto serve, nel proprio interesse, per non dipendere dal consiglio della banca.

Serve conoscere il valore del fabbisogno finanziario, che è un differenziale da calcolarsi in via di stima preventiva, con opportuni strumenti di budget finanziario a breve termine. Tale concetto sarà legato al calcolo del ciclo del capitale circolante (o ciclo monetario) che rappresenterà tale valore in termini di tempo.

Analizziamo il fabbisogno finanziario

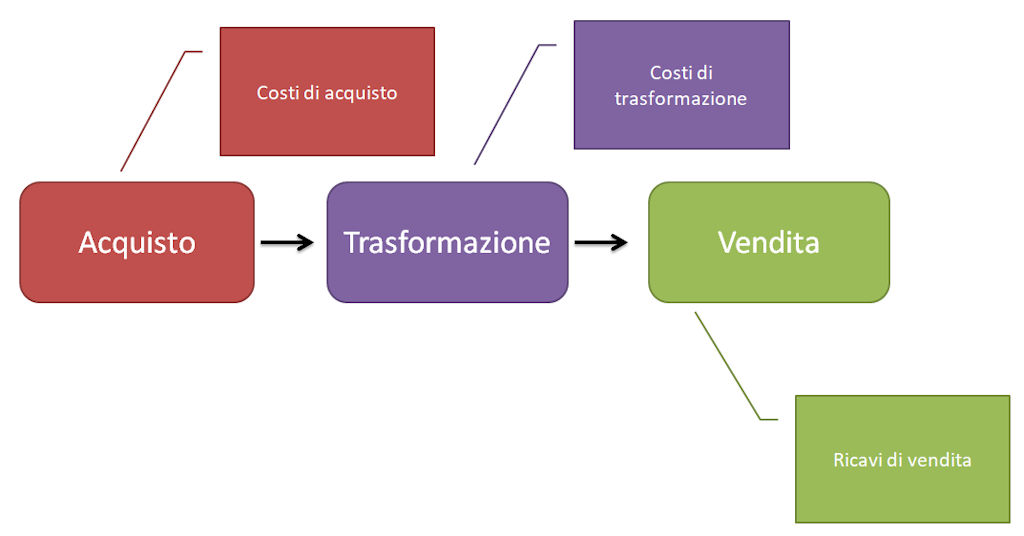

Ogni impresa prevede una attività economica di acquisto, trasformazione e vendita.

Si acquistano fattori produttivi, li si usa per produrre beni e servizi, che vengono venduti al mercato.

Il tempo, in questo schema perpetuo, è di fondamentale importanza.

Dobbiamo capire il perché.

La visione economica di questo processo perpetuo vede:

- i costi

- i ricavi

I costi sono correlati alle fasi di acquisto e trasformazione.

I ricavi sono correlati alle fasi di vendita.

La visione finanziaria di questo processo perpetuo vede:

- Incassi

- Pagamenti

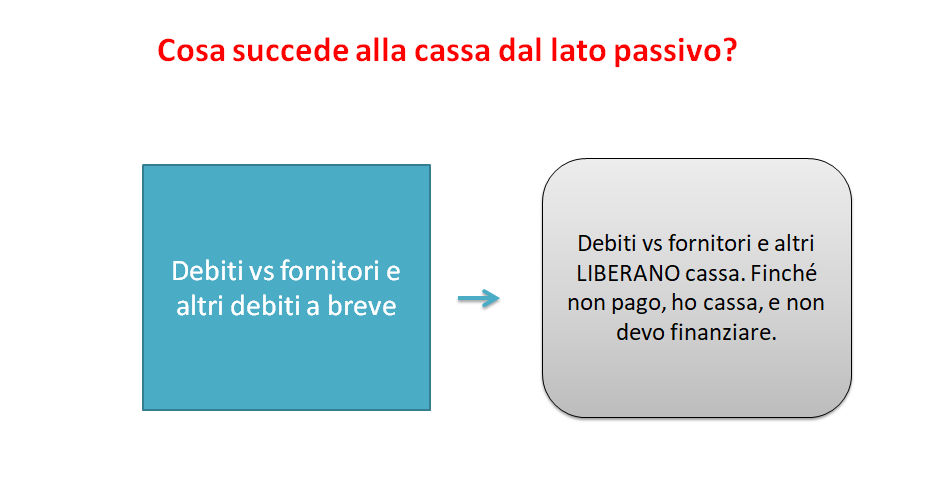

I pagamenti sono correlati alle fasi di acquisto (debiti fornitori).

Gli incassi sono correlati alle fasi di vendita (crediti verso clienti) e trasformazione (magazzino).

Perché serve tutto questo?

La banca serve in tutti i casi (la maggior parte nel mondo economico) nei quali la visione ed economica non sono contestuali.

Laddove i costi e i ricavi non sono contestuali ai pagamenti e agli incassi, sorge il problema di finanziamento.

I pagamenti anticipano gli incassi.

Tale finanziamento è volto a coprire il differenziale, cioè lo sfasamento temporale tra incassi e pagamenti.

Perché la visione finanziaria sembra strana?

Perché è rovesciata rispetto a quella economica.

Ad esempio:

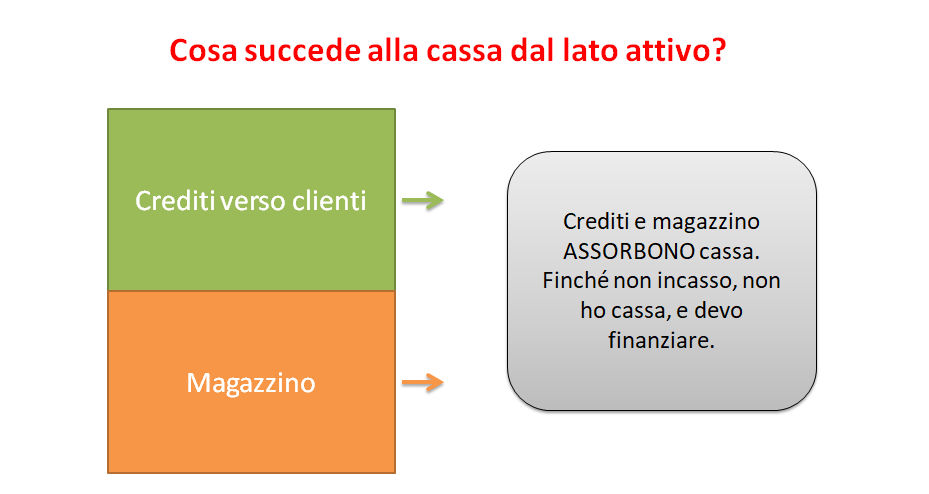

- Se aumentano i crediti, aumenta la necessità finanziaria dell’impresa.

- Se i crediti si riducono, si riduce la necessità finanziaria dell’impresa.

Il capitale circolante

Il capitale circolante è il capitale che circola in questo flusso perpetuo.

Esso è dato (in estrema sintesi e semplicità) dalla differenza tra voci di credito e di debito, cioè di attivo e di passivo dello stato patrimoniale.

Possiamo dire che il capitale circolante è un saldo tra le voci di pagamento (derivanti da acquisto e trasformazione) e le voci di incasso (derivante dalle vendite).

Il capitale circolante ha quindi un valore, e un tempo di ciclo.

Il fabbisogno finanziario

Il ciclo degli incassi e dei pagamenti tende nel tempo a generare un differenziale. Tale differenziale genera fabbisogno finanziario, da coprire attraverso il ricorso di debiti finanziari cosiddetti “a breve”, presso le banche o il mercato finanziario. Nei casi opposti, genera un surplus, cioè una disponibilità di cassa investibile.

Nei casi di interesse di questa trattazione, per esempio per le imprese industriali manifatturiere, estrattive, di servizi, del piccolo commercio, artigiane, si ha solitamente un fabbisogno finanziario.

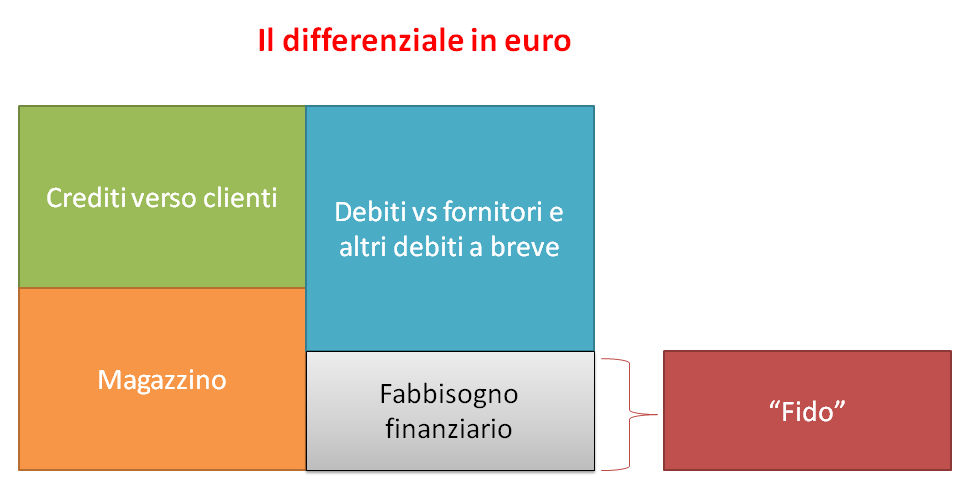

Il differenziale si esprime in 2 modi:

- In valore, è il fabbisogno finanziario (si esprime in euro)

- In tempo, è il ciclo del circolante, o monetario (si esprime in giorni)

Il differenziale in giorni esprime lo SFASAMENTO TEMPORALE tra gli incassi e i pagamenti.

Tale sfasamento è dato dal fatto che i pagamenti anticipano gli incassi.

Prima si acquista e si trasforma, e dopo si vende.

Il differenziale in euro rappresenta il FABBISOGNO FINANZIARIO.

Tale fabbisogno è dato dal fatto che il differenziale tra crediti verso clienti (valore patrimoniale delle vendite) sommati al magazzino (valore patrimoniale della trasformazione) non sono solitamente coperti dal valore dei debiti verso fornitori (valore patrimoniale degli acquisti).

Il differenziale è il fabbisogno finanziario.

Tale differenziale è quanto deve essere opportunamente coperto con capitale finanziario a veloce rotazione, volgarmente detto “di breve termine” o “fido a breve”.

Tecnicamente, si tratta di strumenti detti “autoliquidanti”.

Il “fido”

Il “fido” è il valore dell’affidamento bancario correlato allo SFASAMENTO TEMPORALE tra incassi e pagamenti.

Esso dovrebbe essere calcolato in modo coerente alla copertura del FABBISOGNO FINANZIARIO.

Tecnicamente, si parla di capitale a veloce rotazione, dal lato delle fonti.

Tale capitale dovrebbe essere destinato al finanziamento di capitale circolante, cioè a veloce rotazione.

Tecnicamente, si dovrebbero usare fonti di capitale “autoliquidanti”, quali ad esempio RIBA e anticipi fatture.

La conoscenza di questi elementi è fondamentale, per negoziare con una banca, ma se questi elementi teorici di conoscenza sono imprescindibili, la negoziazione richiede altre conoscenze, di natura pratica, metodologica, operativa e commerciale che un Commercialista deve conoscere se vuole aiutare i suoi clienti ad avere liquidità.