Perché devi fare attenzione agli alert prima di chiedere un finanziamento

Nel mondo del business, il processo di richiesta di un finanziamento può rappresentare un passo cruciale verso la sostenibilità e la crescita di un’azienda. Tuttavia, è importante che gli imprenditori comprendano appieno la salute finanziaria della propria azienda prima di compiere questo importante passo. In particolare, il conto economico offre una mappa dettagliata dei ricavi, delle spese e della redditività di un’azienda, fornendo preziosi segnali sulla sua situazione finanziaria complessiva.

Lo scopo di questo articolo (a cui troverete allegato un apposito modello Excel dedicato) è quello di esaminare l’importante ruolo dei segnali provenienti dal conto profitti e perdite nell’analisi della situazione finanziaria di un’azienda prima di presentare una richiesta di finanziamento. Concentrandoci sul riconoscimento dei segnali d’allarme di una cattiva salute finanziaria, esploreremo come comprendere e interpretare accuratamente il conto economico può aiutare gli imprenditori a evitare potenziali rischi e ad adottare strategie di turnaround tempestive.

Tuttavia, richiedere un prestito in tempi di crisi economica o quando la propria situazione finanziaria è negativa può comportare rischi notevoli che vanno ben oltre la semplice mancanza di fondi.

Esamineremo i rischi connessi alla presentazione di una richiesta di prestito in una situazione economica sfavorevole. Analizzeremo come la mancanza di solide basi finanziarie può influire negativamente sull’esito di una richiesta di finanziamento e aumentare il rischio di conseguenze indesiderate per l’azienda.

Rifiuto della richiesta di finanziamento: istituti finanziari come banche e investitori valutano attentamente la situazione finanziaria di un’azienda prima di concedere un finanziamento. Se il conto profitti e perdite è negativo, cioè se l’azienda genera perdite o ha un disavanzo nel bilancio, le possibilità di ottenere l’approvazione del finanziamento possono essere notevolmente ridotte o addirittura annullate.

Tassi d’interesse più alti o condizioni più restrittive: se un’azienda riesce a ottenere un finanziamento nonostante un conto profitti e perdite negativo, potrebbe essere soggetta a condizioni finanziarie più severe. Le istituzioni possono richiedere tassi di interesse più elevati o vincolare la società a termini contrattuali più restrittivi per compensare i rischi associati alla fornitura di finanziamenti a una società con una situazione finanziaria instabile.

Aumento del debito: se un imprenditore ottiene un finanziamento nonostante un conto profitti e perdite negativo, c’è il rischio di aumentare ulteriormente il debito dell’azienda. Ciò può minacciare la stabilità finanziaria a lungo termine e rendere i debiti esistenti più difficili da gestire.

Danni alla reputazione finanziaria: richiedere finanziamenti quando il conto economico è negativo può danneggiare la reputazione finanziaria di un’azienda presso investitori, fornitori e potenziali partner commerciali. Una cattiva reputazione finanziaria può rendere difficile ottenere finanziamenti futuri o negoziare condizioni favorevoli con altre parti.

Stress finanziario ed emotivo: affrontare l’onere di finanziamenti aggiuntivi quando un’azienda sta già operando in perdita può causare un notevole stress finanziario ed emotivo all’imprenditore e alle risorse dell’azienda. Questo stress può avere un impatto negativo sulle prestazioni lavorative, sulla salute mentale e sulla qualità delle decisioni aziendali.

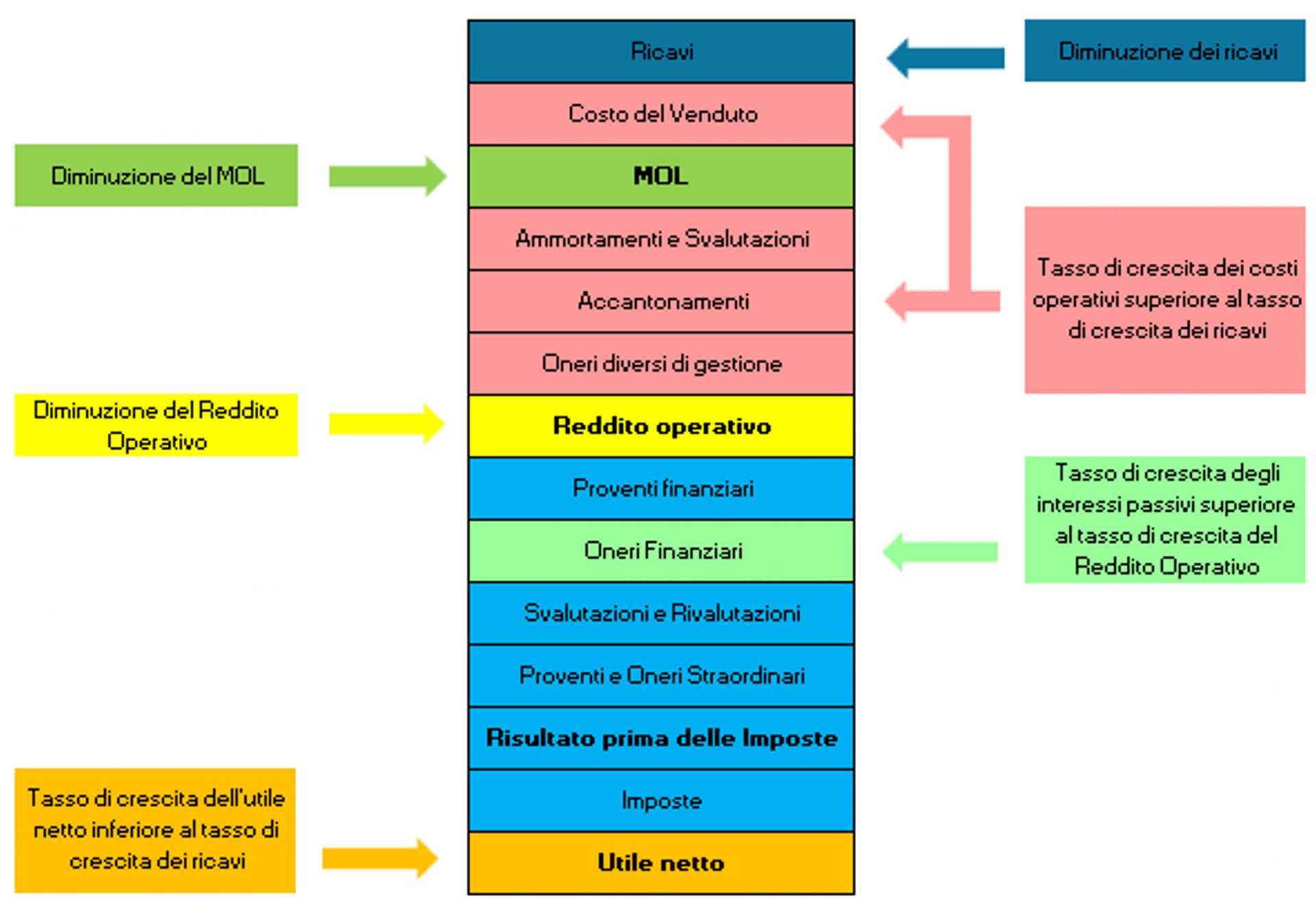

Analizzare il conto economico (e troverete allegato un apposito modello Excel dedicato), contrariamente a quanto credono molti analisti, può darci 6 consigli che possono sconsigliare di richiedere un prestito per evitare di esporsi ai pericoli di cui abbiamo parlato sopra.

Quali sono queste sei luci rosse che bloccano la tua richiesta di finanziamento?

- Diminuzione dei ricavi: Questa situazione può riflettere un calo della domanda per i prodotti o servizi dell’azienda. Ciò potrebbe essere dovuto a vari problemi, come una scarsa qualità del prodotto o un servizio clienti scadente. Ciò potrebbe indicare che l’azienda sta perdendo competitività nel suo settore; potrebbero essere superati dai concorrenti che offrono alternative migliori o potrebbero non essere più in grado di soddisfare le esigenze dei clienti. Inoltre, se i ricavi continuano a diminuire nel tempo, potrebbe essere difficile per l’azienda coprire i costi operativi, il che potrebbe comportare problemi finanziari e la necessità di ridurre le attività operative.

- Diminuzione del MOL: ciò potrebbe essere dovuto a problemi di prezzo, l’azienda potrebbe dover ridurre i prezzi dei suoi prodotti per rimanere competitiva sul mercato e i costi di produzione non possono essere ridotti insieme ai prezzi perché non sono flessibili a causa, ad esempio, di una componente di costo fisso di grandi dimensioni, allora abbiamo un problema. Tuttavia, un calo del MOL può essere causato anche da inefficienze operative come spreco di risorse, processi inefficienti o scarsa gestione dei costi.

- Tasso di crescita dei costi operativi superiore al tasso di crescita dei ricavi: questo porterà ovviamente ad una minore redditività in futuro con tutte le sue conseguenze, ma il problema che interessa agli istituti di credito sono le cause di questa situazione, che potrebbe essere, ad esempio, uno sviluppo rapido e squilibrato dell’azienda. Se un’azienda cresce rapidamente, è costretta ad aumentare gli investimenti in risorse umane, infrastrutture e altre aree per sostenere la crescita. Ciò può portare ad un aumento dei costi operativi anche se i ricavi aumentano, ma non al ritmo di aumento delle spese, e questo squilibrio può causare difficoltà finanziarie; quindi, non è una buona idea richiedere un finanziamento quando si è in difficoltà finanziarie. Una situazione più pericolosa potrebbe essere l’aumento dei costi dovuto a inefficienze operative. Se un’azienda ha processi operativi inefficienti o gestisce male i costi operativi, questi possono aumentare senza un corrispondente aumento dei ricavi.

- Diminuzione del reddito operativo: ciò porta a un diverso tipo di problemi legati alla redditività. Se il reddito operativo è in calo, significa che la società genera meno profitti dalle sue attività, il che può minacciarne la redditività complessiva. Ciò significa che potrebbe essere più difficile per un’azienda coprire costi fissi come affitto, salari, utenze e altri costi che non dipendono direttamente dalla produzione o dalle vendite. Ciò a sua volta può aumentare il rischio finanziario per l’azienda, soprattutto se il calo è significativo o se l’azienda ha già elevati livelli di debito. Un Finanzialista non vi consiglierebbe mai di richiedere un prestito se vi trovate in questa situazione.

- Il tasso di crescita dei costi degli interessi è superiore al tasso di crescita del reddito operativo: se i costi degli interessi crescono più velocemente del reddito operativo, significa che la società ha contratto più debiti di quanti ne possa sostenere, il che indica uno squilibrio finanziario che potrebbe portare ad una crisi finanziaria e, di conseguenza, all’insolvenza. Poiché una parte crescente del reddito operativo viene utilizzata per coprire le spese per interessi, la società potrebbe avere meno liquidità disponibile per coprire altre spese operative o per finanziare investimenti futuri. Ciò potrebbe comportare problemi di liquidità finanziaria e rendere difficile per la società adempiere ai propri obblighi finanziari.

- Tasso di crescita dell’utile netto inferiore al tasso di crescita dei ricavi: ciò può indicare diversi fattori o problemi che influiscono sulla redditività dell’azienda. Ciò può dipendere dall’aumento dei costi operativi di cui abbiamo parlato al punto 3. Ancora più grave se la causa è una scarsa efficienza operativa. Se l’azienda non controllasse adeguatamente i propri costi e non aumenta l’efficienza operativa, potrebbe non tradurre l’aumento dei ricavi in un aumento proporzionale dell’utile netto; ciò potrebbe essere il risultato di processi inefficienti, risorse sprecate o altri problemi operativi. O la causa potrebbe essere un utilizzo insufficiente delle risorse. Se un’azienda non utilizza appieno le proprie risorse, quali strutture, attrezzature e personale, potrebbe non essere in grado di massimizzare la propria redditività nonostante la crescita dei ricavi. Ciò può essere dovuto a problemi di gestione o, peggio ancora, a una mancanza di pianificazione strategica. Tuttavia, la causa potrebbe essere ancora più a valle, ad esempio nell’aumento dei costi finanziari causato da maggiore indebitamento debiti di quelli che può onorare o deve pagare interessi più elevati per finanziare la crescita dei ricavi. Un caso ancora più grave è un errore nella pianificazione degli investimenti. Se un’azienda investe in nuove iniziative o progetti che non generano un ritorno sull’investimento sufficiente, ciò potrebbe comportare una diminuzione dell’utile netto nonostante un aumento dei ricavi.

Come abbiamo verificato, presentare una richiesta di finanziamento quando il conto economico dell’azienda presenta delle criticità comporta rischi rilevanti che vanno ben oltre la semplice mancanza di risorse finanziarie.

Le conseguenze dell’ottenimento di un finanziamento in una situazione finanziaria incerta possono essere gravi e durature. A partire dalla possibilità di rigetto di una richiesta di finanziamento, per finire con l’aumento degli interessi o la perdita del controllo sul patrimonio aziendale, gli imprenditori devono essere consapevoli del rischio che tale decisione comporta. È importante valutare attentamente la situazione finanziaria della propria azienda con l’aiuto di uno specialista prima di richiedere un finanziamento esterno.

Analizzare criticamente il conto profitti e perdite, esaminare alternative come il miglioramento dell’efficienza operativa o la riduzione delle spese e valutare l’impatto a lungo termine sulle prospettive della vostra azienda sono passi fondamentali verso una gestione finanziaria prudente e responsabile.

In sintesi, mentre la tentazione di ottenere un finanziamento può essere forte in tempi di difficoltà finanziaria, gli imprenditori devono considerare attentamente i rischi e le conseguenze legate a questa decisione.

Scarica qui sotto l’apposito modello Excel dedicato, con cui mettere in pratica quanto letto nell’articolo.